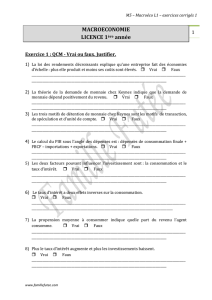

Théorie générale de l`emploi, de l`intérêt et de la monnaie (1936)

publicité