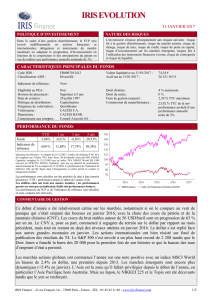

Objectif Variable Fi (FCP) Code ISIN

Informations Clés pour l’Investisseur

Ce document fournit des informations essentielles aux investisseurs de ce Fonds. Il ne s’agit pas d’un document promotionnel. Les informations

qu’il contient vous sont fournies conformément à une obligation légale, afin de vous aider à comprendre en quoi consiste un investissement dans

ce Fonds et quels risques y sont associés. Il vous est conseillé de le lire pour décider en connaissance de cause d’investir ou non.

Objectif Variable Fi (FCP)

Code ISIN FR0007055066

Cet OPCVM est géré par Lazard Frères Gestion SAS

Objectif et politique d’investissement

Classification de l’OPCVM : Obligations et autres titres de créance libellés en euro.

Objectif de gestion : L’objectif de gestion vise à atteindre, sur une durée de placement recommandée de 12 mois minimum, une performance nette de frais supérieure à

l’Euribor 3 mois.

Politique d’investissement : La réalisation de cet objectif passe par une gestion d’obligations principalement à taux variables de toute maturité et de tout rang de

subordination. La sensibilité au risque de crédit sera limitée du fait de la nature des investissements. Le risque de crédit est le principal vecteur de performance et de

risque. La fourchette de sensibilité à l’intérieur de laquelle le fonds est géré est de 0 à 1. Ce risque concentré sur l’univers des institutions financières, et particulièrement

sur les émetteurs bancaires, fait l’objet d’une gestion rigoureuse reposant sur l’analyse financière interne des émetteurs en portefeuille.

Le portefeuille est composé :

d’obligations et titres de créance négociables libellées en euro, émis par des entreprises, des institutions financières et par des Etats souverains. Ces dettes

doivent être notées au minimum BBB- ou équivalent selon l’analyse de la société de gestion. Toutefois en cas de dégradation éventuelle de la notation des

dettes en portefeuille en deçà d’investment grade ou équivalent selon l’analyse de la société de gestion, le gérant pourra conserver, dans l’intérêt des porteurs,

ces titres à hauteur de 15% maximum de l’actif net.

à hauteur de 10% maximum de l’actif net en OPCVM ou FIA monétaires, monétaires court terme ou obligataires de droit français s’ils investissent eux-

mêmes moins de 10% de leur actif dans d’autres OPC.

Le FCP peut utiliser des futures sur taux, des swaps de taux, des options sur taux et des dérivés de crédit (les CDS étant limités à 20% maximum de l’actif), négociés sur

des marchés réglementés, organisés et/ou de gré à gré pour couvrir, exposer, dans la limite d’une fois l’actif net, ou arbitrer, le portefeuille au risque de taux.

Les sommes distribuables sont intégralement capitalisées.

Faculté de rachat : Les demandes de rachat sont centralisées avant 12h00 chaque jour d’évaluation de la valeur liquidative auprès de Caceis Bank. Elles sont exécutées

sur la base de la prochaine valeur liquidative calculée quotidiennement.

Durée de placement recommandée : Cet FCP pourrait ne pas convenir aux investisseurs qui prévoient de retirer leurs apports dans un délai de 1 an.

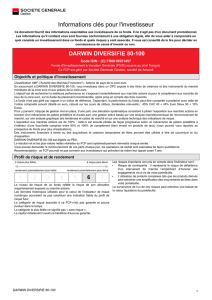

Profil de risque et de rendement

A risque plus faible, A risque plus élevé,

rendement potentiellement rendement potentiellement

plus faible plus faible

1

2

3

4

5

6

7

Explication de l’indicateur et ses principales limites :

L’exposition au risque de taux explique le classement du FCP dans cette

catégorie.

Les données historiques utilisées pourraient ne pas donner une indication

fiable du profil de risque futur du FCP.

Rien ne garantit que la catégorie affichée demeure inchangée, et le classement

est susceptible d’évoluer dans le temps.

La catégorie la plus basse n’est pas synonyme d’investissement sans risque.

Le capital n’est pas garanti.

Risques importants non pris en compte dans l’indicateur :

Risque de crédit : il représente le risque éventuel de dégradation de la signature d’un

émetteur ou celui de sa défaillance qui induira une baisse du cours du titre et donc de la

valeur liquidative du FCP.

L’impact des techniques telles que des produits dérivés est le risque d’amplification

des pertes du fait du recours à ce type d’instrument financier.

Les autres risques sont mentionnés dans le prospectus. La survenance de l’un de ces

risques peut avoir un impact significatif sur la valeur liquidative de votre FCP.

FCP Objectif Variable Fi. 2/23

Frais

Les frais et commissions acquittés servent à couvrir les coûts d’exploitation du

FCP y compris les coûts de commercialisation et de distribution des parts, ces

frais réduisent la croissance potentielle des investissements.

Frais ponctuels prélevés avant ou après l’investissement

Frais d’entrée

4%

Frais de sortie

Néant

Le pourcentage indiqué est le maximum pouvant être prélevé sur votre capital

avant que celui-ci ne soit investi ou avant que le revenu de votre investissement

ne vous soit distribué. Dans certains cas, l’investisseur peut payer moins.

L’investisseur peut obtenir de son conseil ou de son distributeur le montant

effectif des frais d’entrée et de sortie.

Frais prélevés par le FCP sur une année

Frais courants

0,24%*

Frais prélevés par le FCP dans certaines circonstances

Commission de performance

20% de la surperformance au-delà de Euribor

3 mois. Le plafond annuel des frais de gestion

(partie fixe + partie variable) est fixé à 0,45%.

Montant de la commission de surperformance

facturé au titre du dernier exercice : 0,07%

* Le chiffre communiqué se fonde sur les frais de l’exercice précédent, clos en

décembre 2015. Ce chiffre peut varier d’un exercice à l’autre.

Pour plus d’informations sur les frais, veuillez vous référer à la rubrique frais et

commissions du prospectus de ce FCP, disponible sur le site internet

www.lazardfreresgestion.fr

Les frais courants ne comprennent pas : les commissions de surperformance et les frais

d’intermédiation excepté dans le cas de frais d’entrée et/ou de sortie payés par le FCP,

lorsqu’il achète ou vend des parts d’un autre véhicule de gestion collective.

Performances passées

Les performances passées ne

constituent pas une indication

fiable des performances

futures et ne sont pas

constantes.

Les performances sont

calculées après déduction des

frais prélevés parle FCP.

Année de création du FCP :

2001

Dev ise : Euro

Informations pratiques

Nom du dépositaire : Caceis Bank

Lieu et modalités d’obtention d’information sur l’OPC : Le prospectus du FCP, les derniers documents annuels et périodiques sont adressés dans un délai de

huit jours ouvrés sur simple demande écrite auprès de Lazard Frères Gestion SAS – 25, rue de Courcelles – 75008 Paris.

Lieu et modalités de communication de la valeur liquidative : La valeur liquidative est communiquée quotidiennement sur internet : www.lazardfreresgestion.fr

et par affichage dans les locaux de Lazard Frères Gestion SAS.

Fiscalité : Selon votre régime fiscal, les plus-values et les revenus éventuels liés à la détention de parts ou actions peuvent être soumis à taxation. Il est conseillé

à l’investisseur de se renseigner à ce sujet auprès de son conseil ou de son distributeur.

La responsabilité de Lazard Frères Gestion SAS ne peut être engagée que sur la base de déclarations contenues dans le présent document qui seraient trompeuses,

inexactes ou incohérentes avec les parties correspondantes du prospectus de l’OPC. Ce FCP est agréé par l’Etat français et réglementé par l’Autorité des Marchés

Financiers. Lazard Frères Gestion SAS est agréée par l’Etat français et réglementée par l’Autorité des Marchés Financiers. Les informations clés pour

l’investisseur ici fournies sont exactes et à jour au 6 mars 2017

La politique de rémunération est disponible sur le site internet de Lazard Frères Gestion www.lazardfreresgestion.fr. Un exemplaire papier sera mis à disposition

gratuitement sur demande. Toute demande de complément d’information doit être adressée au service juridique des OPC de Lazard Frères Gestion.

A. Eonia

capitalisé

B. Euribor 3

mois depuis le

19/04/2012

0,7%

-16,4%

9,9%

-0,1%

-3,5%

12,1%

4,4%

1,5%

0,3%

0,3%

4,0%

4,0%

0,7%

0,4%

0,9%

0,4%

0,2%

0,2%

0,0%

-0,3%

-30%

-20%

-10%

0%

10%

20%

2007 2008 2009 2010 2011 2012 2013 2014 2015 2016

Perf OPC Perf indice

A

B

FCP Objectif Variable Fi. 3/23

OPCVM de droit français relevant de la Directive

européenne 2009/65/CE

PROSPECTUS

I – CARACTÉRISTIQUES GÉNÉRALES

I.1. Forme de l’OPCVM

Dénomination :

OBJECTIF VARIABLE FI

Forme Juridique :

Fonds Commun de Placement de droit français

Date de création :

Date de mutation – durée d’existence

2 février 2001 (ancienne dénomination « Objectif

Allocation Mensuelle »)

10 décembre 2004 – 99 ans

Synthèse de l’offre de gestion :

Code ISIN

Affectation

des sommes

distribuables

Devise de

libellé

Souscripteurs

concernés

Minimum

souscription

initiale

VL d’origine

FR0007055066

Affectation du

résultat net :

capitalisation

Affectation

des plus-

values nettes

réalisées :

capitalisation

Euro

Tous

souscripteurs

Une part

10.000 Euros.

(Division par 10 de la

valeur liquidative le

3 avril 2006)

Le prospectus du FCP, les derniers documents annuels et périodiques, ainsi que la composition de

l’actif et les normes de Lazard Frères Gestion SAS en matière d’exercice des droits de vote sont

adressés dans un délai de huit jours ouvrés sur simple demande écrite auprès de :

LAZARD FRERES GESTION SAS

25, rue de Courcelles – 75008 Paris

Le prospectus est disponible sur le site www.lazardfreresgestion.fr

Désignation d’un point de contact :

Relations Extérieures – du lundi au vendredi

de 9 h à 17 heures – Tél. : 01.44.13.01.79

où des explications supplémentaires peuvent être obtenues si nécessaire.

FCP Objectif Variable Fi. 4/23

I.2. Acteurs

Société de gestion :

LAZARD FRERES GESTION SAS

25, rue de Courcelles – 75008 Paris

Société de gestion de droit français agréée par

l’AMF n° GP 04 0000 68 du 28.12.2004

Dépositaire et conservateur :

CACEIS BANK

Banque et prestataire de services d’investissement

agréé par le CECEI le 1er avril 2005

Siège social : 1-3 place Valhubert – 75013 Paris

Les fonctions du dépositaire recouvrent les missions,

telles que définies par la Réglementation applicable, de

la garde des actifs, de contrôle de la régularité des

décisions de la société de gestion et de suivi des flux de

liquidités des OPCVM.

Délégataires :

La description des fonctions de garde déléguées, la liste

des délégataires et sous délégataires de CACEIS Bank

et l’information relative aux conflits d’intérêt

susceptibles de résulter de ces délégations sont

disponibles sur le site de CACEIS : www.caceis.com

(Veille règlementaire – UCITS V – Liste sous-

conservateurs).

Des informations actualisées sont mises à disposition

des investisseurs sur demande.

Le dépositaire est indépendant de la société de gestion.

Gestion administrative:

LAZARD FRERES GESTION SAS

25, rue de Courcelles – 75008 Paris

Gestion comptable par délégation :

CACEIS FUND ADMINISTRATION

Siège social : 1-3 place Valhubert – 75013 Paris

Centralisation des ordres

de souscription et rachat par délégation

de la société de gestion :

CACEIS BANK

Banque et prestataire de services d’investissement

agréé par le CECEI le 1er avril 2005

Siège social : 1-3 place Valhubert – 75013 Paris

Commissaire aux comptes :

DELOITTE & ASSOCIES

185, avenue Charles de Gaulle

92524 Neuilly sur Seine Cedex

Représenté par M. Olivier GALIENNE

FCP Objectif Variable Fi. 5/23

II – MODALITÉS DE FONCTIONNEMENT ET DE GESTION

II.1 – Caractéristiques générales

Caractéristiques des parts :

- Code ISIN :

FR0007055066

- Nature du droit attaché aux parts du

FCP :

Chaque porteur de parts dispose d’un droit de

copropriété sur les actifs du FCP proportionnel au

nombre de parts possédées.

- Droit de vote :

Il n’y a pas de droit de vote attaché aux parts, Le

dépositaire du FCP tient le Registre des Titres

Nominatifs.

- Forme des parts :

Les parts peuvent être porteur ou au nominatif

administré. Le FCP est admis en Euroclear France.

- Décimalisation ou part entière :

Il peut être souscrit/racheté en millième de parts.

- Date de clôture de l’exercice :

Dernière valorisation du mois de décembre.

Clôture 1er exercice : 31 décembre 2001

- Régime fiscal :

Les dividendes que la société de gestion distribue sont

imposables aux porteurs de parts ainsi que les plus ou

moins-values.

Le régime fiscal applicable aux sommes distribuées par

la société de gestion ou aux plus ou moins-values

latentes ou réalisées par le FCP dépend des dispositions

fiscales applicables à la situation particulière de

l’investisseur et/ou de la juridiction d’investissement

du FCP.

Pour les non-résidents : la retenue à la source est

à la charge du souscripteur.

6

6

7

7

8

8

9

9

10

10

11

11

12

12

13

13

14

14

15

15

16

16

17

17

18

18

19

19

20

20

21

21

22

22

23

23

1

/

23

100%