situation economique et financiere de singapour

SER de Singapour mars 2016

SITUATION ECONOMIQUE ET FINANCIERE DE SINGAPOUR

Description de la structure de l’économie

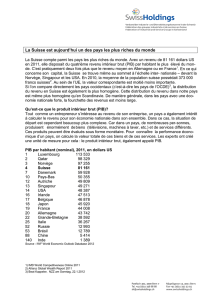

Petit pays dépourvu de ressources naturelles, Singapour se situe entre le 5ème et le 7ème rang mondial par son PIB par

habitant mesuré en parité de pouvoir d’achat (82 762 USD). Plate-forme commerciale en raison de sa position stratégique

au cœur de l’Asie du Sud-Est et à l’entrée du détroit de Malacca, l’économie singapourienne est très ouverte (taux

d’ouverture commerciale

1

de 115% en 2015) et se caractérise par un poids très élevé des réexportations (1/2 des

exportations totales). Ses échanges sont majoritairement intra-asiatiques (76% des exportations en 2015, dont 12,6%

vers la Chine), mais le pays reste dépendant du G3 (zone euro, Japon et Etats-Unis représentent ensemble 21% des

débouchés directs). L’économie repose sur trois piliers : les activités financières et les services aux entreprises (37,5%

du PIB en 2015), l’industrie manufacturière et la construction (28,9%) et les activités de commerce, logistique et

communication (25,6%). Ces secteurs s’appuient sur un système financier moderne (3ème marché mondial des activités

de change, 1ère place financière d’ASEAN, actifs du secteur bancaire équivalents à 575% du PIB), une dynamique

commerciale étroitement liée à la fonction prééminente du port (2ème mondial, à l’origine de 7% du PIB) ainsi que sur

un cadre règlementaire et fiscal attractif conforme aux normes internationales de référence en vigueur.

Eléments d’analyse conjoncturelle

La croissance économique a ralenti de 4,7% en 2013 à 2,0% en 2015, son niveau le plus bas depuis 2009 et qui rappelle

la performance économique des pays du G3. Pays très ouvert, Singapour souffre de la stagnation de l’économie

mondiale, résultat des ralentissements concomitants de la croissance économique de la Chine et de l’Asie émergente,

combinés au manque de vigueur des économies européenne et japonaise. Les exportations nettes, moteur historique de

la croissance, ont faiblement contribué au PIB en 2015 en ne progressant que de 4,6% (contre 6,5% en 2014). Le recul

de 5,1% en 2015 de la production industrielle, majoritairement exportée, est une autre illustration de la forte exposition

du pays au ralentissement des échanges commerciaux mondiaux. Les exportations domestiques non pétrolières ont aussi

diminué de 8,0% en moyenne en 2015, signe d’une dégradation généralisée de la compétitivité prix et des performances

extérieures de la cité-Etat. La bonne tenue de la consommation privée (4,5% après 2,2% en 2014) et publique (+6,6%

après -0,1% en 2014) a toutefois compensé le recul de l’investissement privé (-1,0% après -2,6%).

En termes sectoriels, le faible dynamisme du secteur de la construction (2,5% après 3,5%) et surtout la

contreperformance du secteur manufacturier (-5,2%) expliquent le ralentissement de la croissance. Les activités de

commerce et logistique (+6,1%) et les services (+3,4% dont +5,3% pour les services financiers) l’ont cependant atténué.

Les activités de construction privée ont nettement ralenti mais le secteur a bénéficié des contrats publics de grande

envergure (l’autoroute Nord-Sud et le développement du réseau de métro

2

). A noter, les commandes aux entreprises des

secteurs parapétrolier (transport, construction de plateformes pétrolières offshores) et pétrochimique (représentant 31%

des exportations singapouriennes) se tarissent. Témoignant de la perception incertaine (voire négative) de

l’environnement économique, l’indice PMI a été inférieur à la barre des 50 points 10 mois sur 12 en 2015.

Le marché immobilier reste déprimé. Si l’offre continue de progresser, la demande est insuffisante et ce malgré la

croissance vigoureuse des revenus des ménages en 2015 (+4,5% en termes nominaux et +4,9% en termes réels,

supérieure à celle du PIB) dont le ratio d’endettement sur le revenu disponible a franchi le seuil de 150% en 2014. Les

prix à la vente dans l’immobilier résidentiel ont chuté respectivement de 4,1% et 3,6% pour les maisons et les

appartements (après -5,4% et -3,5% en 2014)

3

. Une partie de ce ralentissement résulte aussi des effets de richesse négatifs

enregistrés par les acquéreurs et liés à la forte correction de la bourse de Singapour depuis l’été

4

ainsi qu’à la dépréciation

du dollar singapourien face au dollar US

5

. Ce double mouvement de baisse des prix est un risque important pour les

ménages singapouriens dont le patrimoine se compose à 46% de biens immobiliers (soit près de 595 Mds USD) et à

54% d’actifs financiers (soit 700 Mds USD). La part des actifs financiers libellés en devises étrangères n’étant pas

négligeable, la forte volatilité du marché des changes continuera de les affecter

6

.

Dans ces conditions, le ministère du Commerce et de l’Industrie anticipe une croissance modeste de 1%-3% en 2016

7

.

La banque DBS projette désormais un taux de croissance de 1,5% pour 2016 en raison de la combinaison d’une récession

dans le secteur manufacturier et du ralentissement des services.

1

Respectivement, valeur des exportations et importations de biens et services, rapportée à 2 PIB (CNUCED).

2

L’objectif du ministère des Transports est de faire en sorte que d’ici 2030, 8 singapouriens sur 10 vivent à moins de 10 min à pied d’une entrée de métro.

3

L’indice des prix des loyers a également reculé pour les maisons et appartements, de -4,5% et -4,6% respectivement en 2015.

4

L’indice composite de la place de Singapour (STI) a perdu 18,6% de sa valeur entre le pic du 15 avril et le 31 décembre 2015 (-2,9% depuis début 2016).

5

Le SGD s’est déprécié de près de 7% en 2015 face à l’USD et de 0,6% du 1er janvier au 10 mars 2016.

6

Crédit Suisse estime que la richesse totale des ménages singapouriens en USD a diminué de près de 6% de mi-2014 à mi-2016.

7

Pour rappel, le FMI prévoit une croissance du PIB de 2,9% en 2016 et 3,2% en 2017 tandis que la Banque asiatique de développement a revu ses prévisions à la

baisse dans six pays d’ASEAN dont Singapour (+2,5% prévu en 2016 contre +3,4% prévu en mars).

Politique économique

La multiplication des risques baissiers en 2015 a conduit les autorités à infléchir le policy-mix. Le budget de l’année

fiscale 2015 – année d’élections générales – a été inhabituellement « expansionniste », avec un déficit public annoncé

de 1,7% du PIB (contre un quasi-équilibre en 2014)

8

. Les dépenses de fonctionnement et d’investissement devraient

terminer l’année en nette progression (+19,3%), au service de l’amélioration des compétences des Singapouriens, du

soutien aux personnes les plus vulnérables, de la promotion de l’innovation et de l’internationalisation des entreprises.

D’après les économistes de la place, le budget 2016 attendu le 24 mars ne devrait pas prolonger cette stratégie

accommodante

9

. Un retour à un excédent budgétaire post-année électorale de l’ordre de 0,3% du PIB est anticipé.

La conjonction d’un taux de croissance négatif de l’inflation

10

, de la persistance d’un taux de change supérieur à son

niveau de 2009 en termes réels

11

et d’un mouvement général de dépréciation des devises étrangères qui durcit la

concurrence à l’export (dans la région en Indonésie, Malaisie, Thaïlande mais aussi en zone euro et au Japon) a motivé

l’assouplissement de la politique monétaire par la Banque centrale à deux reprises en 2015. La politique monétaire de

Singapour est spécifique : elle vise un niveau de taux de change effectif nominal du SGD contre un panier de devises.

Si sa stratégie n’a pas varié – il s’agit toujours de permettre un « ajustement modeste et progressif du taux de change

effectif nominal » – l’abaissement par deux fois de la pente de la bande de fluctuation a été un signal fort pour les

marchés. Si certains commentateurs s’attendent à un nouvel assouplissement lors de la réunion du Comité de politique

monétaire biannuelle d’avril 2016, d’autres estiment au contraire que le statu quo est probable.

Secteur bancaire

Le secteur bancaire, qui pèse près de 600% du PIB et 80% du secteur financier total est dominé par l’activité bancaire

offshore (60% du secteur). La place bancaire est très internationalisée, avec 96% de banques étrangères en nombre et

70% des actifs provenant de l’étranger. Les trois groupes bancaires locaux, DBS, OCBC et UOB, qui détiennent 30%

des actifs, sont cependant en situation de quasi-monopole sur le segment de la banque de détail. Les banques sont bien

capitalisées (ratio Tier 1 des banques locales de 13%) et présentent des ratios de liquidité confortables, leur permettant

d’après le régulateur (Monetary Authority of Singapore – MAS) de résister à un choc éventuel. Le retournement du cycle

de crédit en 2015 (taux de croissance du crédit de 5,4% en ga au T3 15 après 7,4% au T3 14), qui résulte de la baisse

des prêts accordés aux entreprises implantées en Chine et aux résidents, en lien, avec le ralentissement de la croissance,

est cependant préoccupant. La MAS fait état d’une détérioration de certains bilans d’entreprises endettées (ratio de prêts

non performants passé de 1,1% au T3 2014 à 1,5% au T3 2015 en moyenne). En outre, le risque de mismatch de devises

augmente, le secteur bancaire singapourien étant devenu depuis la crise financière prêteur net à l’Asie émergente.

Perspectives et réformes structurelles

Le Premier ministre Lee Hsien Loong, réélu en octobre 2015, a lancé une large consultation sur l’avenir économique de

la cité-Etat. Il a créé le Comité sur l’économie du futur (CFE), rassemblant des représentants des principaux ministères

et agences de l’Etat et du secteur privé. Cinq domaines clés sont traités : l’innovation; les industries et marchés en forte

croissance ; la connectivité ; l’aménagement urbain ; le développement des compétences. Le CFE doit publier un rapport

fin 2016. Son mandat est d’explorer toutes les pistes pertinentes pour assurer à Singapour une croissance durable qui lui

permette de satisfaire et d’équilibrer les différents besoins émanant de son double statut de ville et d’Etat.

Cet exercice de prospective survient alors que le débat sur le plan de restructuration de l’économie singapourienne, lancé

en 2010, ne faiblit pas. Des efforts ont depuis été entrepris pour attirer de nouvelles industries innovantes et réduire la

double dépendance à la demande extérieure et à l’importation de travailleurs étrangers (1/3 de la main-d’œuvre).

Cependant, les résultats des mesures prises sous la précédente législature (aides aux PME, dispositif de crédit à la

productivité) restent décevants, dans un contexte de vieillissement démographique d’économie au plein emploi (taux de

chômage de 1,9% fin 2015). Ainsi, la dégradation continue de la productivité du travail (-0,1% en ga en 2015, après -

0,8% en 2014) a contraint le gouvernement à reporter la revalorisation d’une taxe destinée à réguler l’afflux de

travailleurs étrangers, afin de soulager le secteur des services confronté à une pénurie de travailleurs

12

.

L’objectif de la politique structurelle du gouvernement est double : faire de Singapour la première nation « intelligente »

du monde et maintenir un niveau de compétitivité élevé visant une croissance annuelle de la productivité du travail de 2

à 3% d’ici 2020, contre 1% par an depuis une décennie. Toutefois, l’enjeu prioritaire pour la cité-État n’est pas tant le

redressement de la productivité que la réduction des coûts qui érodent non seulement sa compétitivité-prix mais aussi

son attractivité dans un environnement régional très concurrentiel.

8

A noter toutefois que les publications récentes des institutions financières privées tablent plutôt sur un déficit très en deçà des annonces, de 0,2%-0,5% du PIB.

9

Le cadre légal et réglementaire des finances publiques contraint le gouvernement à présenter un budget équilibré à l’issue de son mandat (5 ans).

10

Le mois de décembre 2015 marque le 14ème mois consécutif de taux d’inflation négatifs (-0,5% en moyenne sur l’année).

11

Le taux de change effectif réel (TCER) permet d’estimer la valorisation d’une devise à plus long terme par rapport à ses partenaires commerciaux. Selon cet

indicateur, le dollar singapourien resterait surévalué de plus de 10%. Natixis estime la surévaluation dans une fourchette de 15-25%.

12

En 2014, près de 44 000 travailleurs étrangers se sont installés à Singapour (contre 163 000 arrivées en moyenne chaque année entre 2005 et 2008).

1

/

2

100%