Deux types d`organisation des marchés

http://www.lafinancepourtous.com/Decryptages/Dossiers/Marches-financiers/Deux-types-d-organisation-des-marches

Deux types d'organisation des marchés

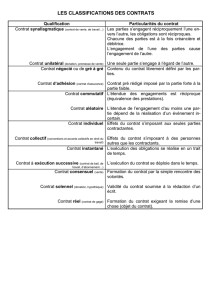

Il existe deux types de marché pour échanger des instruments financiers : celui dont on parle

quand on utilise l'expression "Marché financier" est implicitement le marché règlementé. Il est

cependant possible à l'acheteur et au vendeur de négocier en direct, c'est le marché de gré à gré.

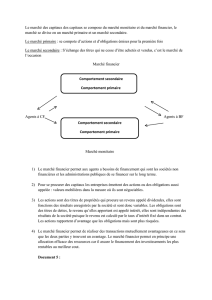

Marché organisé ou réglementé

Un marché réglementé est un lieu d'échange sur lequel les négociations obéissent à un certain nombre de

règles dont le respect est contrôlé par un . Cette réglementation concerne notamment:

les conditions d'accès au marché et d'admission à la cotation,

l'organisation des transactions,

les conditions de suspensions des négociations, ainsi que

les modalités d'enregistrement et de publicité des négociations.

Ce système est géré par une qui assure la rencontre de multiples intérêts acheteurs

et vendeurs sur des instruments financiers admis à la négociation. Elle doit publier en continu les prix à

l'achat et à la vente, ainsi que le nombre d'instruments financiers et rendre public les prix et les volumes

des transactions exécutées. Elle doit également mettre en place des contrôles visant à garantir le bon

fonctionnement des marchés et veiller à ce que les membres respectent les règles. L'entreprise de marché

organise le marché en conformité avec la règlementation des autorités de contrôle (exemple : l'Autorité des

Marchés Financiers (AMF) en France).

Les avantages du marché organisé sont :

un marché organisé permet de maximiser les chances pour un ordre d'être exécuté.La liquidité :

le caractère public de la négociation, via la diffusion du carnet d'ordre, garantit l'égalité de traitement de l'ensemble desL'égalité :

participants. le recours à une garantit que les acheteurs seront livrés et les vendeurs payés dans lesla sécurité :

délais prévus par les règles de fonctionnement du marché.

EURONEXT ou le London Stock Exchange sont des exemples d'entreprises de marché gérant des

marchés réglementés.

Focus sur ICE - Euronext

EN 2000 naît Euronext, fusion des bourses de Paris, Bruxelles, Amsterdam et

Lisbonne. La bourse américaine NYSE rachète le groupe en 2007 créant ainsi un

poids lourd des marchés financiers sur deux continents et six pays :

Aux États-Unis, NYSE EURONEXT englobe 5 marchés de la Bourse de New-York :

NYSE, AMEX, ARCA, EDGE et NYSE Liffe US.

En Europe, NYSE EURONEXT détient les Bourses de Paris (via sa filiale Euronext

Paris), d'Amsterdam, de Bruxelles, de Lisbonne ainsi que le marché des dérivés à

Londres, le Liffe.

régulateur

entreprise de marché

chambre de compensation

http://www.lafinancepourtous.com/Decryptages/Dossiers/Marches-financiers/Deux-types-d-organisation-des-marches

Fin 2013, Intercontinental Exchange (ICE), société américaine spécialisée sur les

, a fait une OPA sur NYSE Euronext pour plus de 10 milliards de

dollars. Le nouveau groupe, fort d'une capitalisation boursière de plus de 23 milliards

de dollars, devient ainsi un leader sur les marchés de capitaux. Après ce rachat, ICE

se sépare de la partie marchés actions et obligations européens par le biais d'une

introduction en bourse d’Euronext le 20 juin 2014.

Le marché de gré à gré

Le marché est de dit de " " quand l'acheteur et le vendeur sont mis en relation directe, soit de leur

propre initiative, soit par l'intermédiaire d'une banque ou d'un courtier. On parle aussi de marché OTC (over

the counter). Les deux parties négocient elles-mêmes les termes de la transaction. Ce type de marché est

donc plus souple, mais peut présenter plusieurs risques :

un risque de défaut de contrepartie (faillite du vendeur ou de l'acheteur)

un risque de règlement livraison : l'acheteur ne paie pas ou le vendeur ne fournit pas les titres.

Le marché des dérivés OTC

Les produits dérivés sont des instruments financiers prenant la forme de contrats entre deux intervenants

et qui permettent de gérer les risques de marché, de liquidité et de contrepartie. Contrairement aux

produits dérivés échangés sur les marchés organisés, les produits dérivés de gré à gré présentent comme

caractéristique majeure le fait de s'effectuer en dehors de tout cadre réglementé et généralement par

l'intermédiaire d'une banque. En 2012, la Banque des Règlements Internationaux estimait le montant total

de ces produits à plus de 25 000 milliards de dollars en valeur de marché. L'essor de ce marché vient de la

possibilité de créer des produits de couverture répondant au besoin spécifique de chaque intervenant : en

théorie, tout type de risque financier peut être couvert, sous réserve de trouver un intervenant intéressé et

d'y mettre le prix. Compte tenu de l'importance des positions prises sur ces marchés, et du rôle joué par les

dans la propagation de la , le G20 a demandé à ce que ces produitsCDS crise des subprimes en 2008

dérivés soient davantage régulés. C'est pour répondre à cet objectif que la loi Dodd-Franck a été

votée aux Etats-Unis en 2010 et que la réglementation "EMIR" (European Market Infrastructure Regulation)

a été décidée par l'Union européenne avec une mise en oeuvre progressive à compter de février 2014.

Le marché obligataire

Le marché secondaire obligataire est quant à lui essentiellement un marché dominé par les transactions de

gré à gré. Les intervenants, acheteurs ou vendeurs, interrogent plusieurs établissements "teneurs de

marché" qui leur transmettent des prix à la vente ou à l'achat, à charge pour eux de choisir ensuite

l'intermédiaire qui leur aura fait la meilleure offre.

marchés dérivés

gré à gré

OTC

1

/

2

100%