L`avenir de la zone franc : perpectives africaines

publicité

Hakim Ben Hammouda

et Moustapha Kassé (éds)

L'avenir

de la zone franc

Perspectives africaines

Préface d/Abdoulie Janneh

CODESRlA - KARTHALA

1

i

1.

i

L'AVENIR DE LA ZONE FRANC

!/

,J

La Bibliothèque du CODESRIA

Derrière la tenninologie de la crise et les métaphores de la désintégration

sociale et de l'anarchie, une vie sociale et créative se poursuit en Afrique.

Un tableau complexe de la vie culturelle et économique est en train d'émerger.

Des fonnes reconnaissables de développement cœxistent avec des trajectoires

originales de création et d'accumulation des richesses. Des conceptions

identitaires disparaissent et d'autres naissent ou sont refonnulées. Arcboutée sur une immense réserve d'endurance et d'imagination et portée par

une extraordinaire puissance de résistance contre la brutalité du destin,

l'Afrique est au travail.

Ni la prodigieuse singularité de l'expérience humaine en Afrique, ni les

nouvelles fonnes d'engagement du continent avec les marchés internationaux,

ni les géographies commerciales en cours de constitution ne peuvent être

restituées à partir des catégories et discours traditionnels. Plus que jamais,

il faut une nouvelle stratégie de description et d'interprétation, de nouvelles

façons de percevoir ces réalités, de nouvelles catégories d'expression des

potentialités, et surtout un nouveau discours pour décrire l'Afrique et pour

dépeindre les expériences, les souvenirs, la vie et le travail de ceux et celles

qui sont au centre de toutes ces transfonnations.

C'est l'objectif de la collection « La Bibliothèque du CODESRIA».

KARTHALA sur Internet: http://www.karthala.com

© Éditions KARTHALA et CODESRIA, 2001

ISBN 2-84586-184-2

o1 FEV.

jL1.D~/Oi

2002

Hakim Ben Hammouda

Moustapha Kassé (éds)

......

"

.-

BEN

~24~3/~

"

L' Avenir de la~<'zone franc

Perspectives africaines

Préface d'Abdoulie Janneh

KARTHALA

CODESRIA

22-24, boulevard Arago

75013 Paris

BP3304

Dakar

Préface

Abdoulie J ANNEH

L'Afrique subit depuis quelques années un nouveau contexte international. La globalisation et, partant, le déclin de la pertinence des frontières

physiques de l'État-nation constituent les principales caractéristiques de

ce nouvel environnement. La globalisation entraîne une compression sans

précédent du temps et de l'espace. Ainsi, les mouvements de capitaux

obéissent de moins en moins à une logique nationale et s'inscrivent dans la

perspective de la libéralisation et de la compétitivité des marchés mondiaux. Par ailleurs, les échanges commerciaux se sont développés de

manière très rapide et le commerce international est devenu un important

facteur de croissance économique. Les nouvelles technologies ont participé de ce rétrécissement de l'espace et de cette plus grande interconnexion des réseaux. De plus, l'activité économique perd relativement de

plus en plus sa matérialité physique et les nouvelles technologies nous

mettent en rapport avec une réalité nouvelle plus virtuelle. Ainsi, un monde

nouveau est en train de naître devant nous.

Au moment où les potentialités sont immenses et l'espérance plus

grande, l'Afrique connaît depuis le début des années 80 une crise profonde. En dépit des réformes et des programmes d'ajustement structurel

appliqués depuis le début des années 80, l'Afrique n'arrive pas àformuler

de nouveaux projets de développement capables de mobiliser des populations avides elles aussi, comme le reste du monde, de progrès et de bienêtre. Pourtant, les espérances étaient grandes aux lendemains des indépendances. En effet, les différents pouvoirs issus des luttes de libération nationales étaient porteurs de projets et de visions de l'avenir du continent. Ces

projets cherchaient, pour l'essentiel, à moderniser les structures économiques et politiques des pays africains. Cette modernisation était perçue

comme la voie d'accès à une transformation accélérée des économies africaines. A ce niveau, les États ont joué un rôle important tant au niveau

politique qu'au niveau économique. Dans le domaine politique, les structures politiques modernes cherchaient à se substituer aux structures politiques traditionnelles et l'identification à la nation est venue remettre en

6

L' AVENIR DE LA ZONE FRANC

cause les appartenances infra-étatiques. Au niveau économique, les États

ont cherché à travers les stratégies de développement industriel à diversifier leurs structures productives et à améliorer leur insertion dans l'économie internationale.

Cette vision et ce projet de modernisation connaîtront leurs limites dès la

fin des années 70 et le début des années 80. Du point de vue politique, le

monopole de l'État est de plus en plus contesté par les mouvements de démocratisation et les organisations de la société civile. Par ailleurs, les tentatives de modernisation économique ont connu également leurs limites. En

effet, les stratégies de développement n'ont pas été en mesure de diversifier

les structures des économies africaines et d'accroître leur compétitivité et

leur insertion dans l'économie internationale. Au contraire, on a assisté à

un renforcement de la dépendance vis-à-vis des matières premières, au

nombre très limité par ailleurs. Les entreprises publiques n'ont pas initié de

nouvelles dynamiques de croissance et de développement.

Dans ce contexte de crise des expériences de développement et des difficultés des ajustements externes et internes, les pays africains vont adopter,

dès le début des années 80, des programmes d'ajustement structurel, sous

l'inspiration et avec l'appui de la Banque mondiale et du Fonds monétaire

international. Ces programmes ont cherché à initier de profondes réformes

pour répondre à la crise des économies africaines. D'abord, le désengagement de l'État et l'introduction des mécanismes de marché dans la régulation des économies étaient perçus comme des préalables à une allocation

rationnelle des ressources. Par ailleurs, les institutions de Bretton Woods

recommandaient une réorientation des stratégies de développement vers

les exportations et une réduction du rôle du marché intérieur et de la

demande locale dans le processus de croissance. Au niveau monétaire, les

réformes avaient pour objectif, entre autres, de mobiliser l'épargne intérieure jusque-là réprimée par la faiblesse des taux d'intérêt. Par ailleurs,

le développement des marchés financiers devait aider au financement des

entreprises par la collecte de l'épargne directe. Ces réformes devaient

relancer les dynamiques de croissance, réduire l'endettement et améliorer

l'insertion internationale des économies africaines.

Plus d'une décennie après, le bilan de ces réformes est relativement faible. Certes, on a enregistré un retour mesuré à la croissance et une réduction des déséquilibres internes des économies africaines. Mais ces

économies n'ont pas pu négocier une insertion dynamique dans l'économie internationale. Les exportations africaines restent dominées par les

produits de rente avec une très faible transformation au niveau local et

donc une faible valeur ajoutée. Comme par le passé, les dynamiques de

croissance sont tirées par les secteurs agricoles et miniers. En somme, si

l'effort de stabilisation des économies africaines a permis une réduction

sensible des déséquilibres internes et externes, les réformes de structure

sont loin d'avoir initié un nouveau mode de croissance soutenue et porteuse de développement.

PRÉFACE

7

L'Afrique se trouve non seulement confrontée à cette crise économique et

à la nécessité de définir un nouvel agenda pour le développement, mais

elle doit également faire face aux défis de la globalisation et à la libéralisation des échanges que cette dernière impose. Un nouveau contexte historique s'ouvre pour l'Afrique. Pour faire face à ces nouveaux enjeux,

l'Afrique doit réinventer de nouveaux projets de développement prenant en

considération les profondes mutations économiques locales et internationales. Cette réflexion stratégique devrait s'attaquer à toutes les questions

relatives à l'avenir des économies africaines, y compris les questions

monétaires, objet du symposium dont le présent ouvrage rend compte.

L'appui du PNUD à la manifestation organisée par le CODESRIA sur

l'avenir du franc CFA et des monnaies africaines dans un contexte de globalisation s'inscrit dans cette logique d'appui à la réflexion menée sur le

continent afin de définir de nouveaux projets de développement. Cette

réflexion, multiforme comme il se doit, permettra à l'Afrique de réinventer

son avenir et donnera aux populations et aux décideurs les moyens de

comprendre et de forger l'avenir.

C'est dans ce contexte que le PNUD-Afrique, avec d'autres institutions

comme la Commission économique pour l'Afrique et le SISERA, a apporté

au CODESRIA son appui substantif et matériel dans la préparation,

l'organisation et la conduite du symposium africain sur «L'avenir du

franc CFA avec l'instauration de l'euro », qui s'est tenu à Dakar, Sénégal,

du 4 au 6 novembre 1998 et dont la présente publication rend compte des

délibérations et conclusions.

L'intérêt pour le PNUD-Afrique de soutenir cette manifestation découle

de sa détermination à renforcer la réflexion, le dialogue et l'interaction

entre chercheurs et décideurs africains sur l'analyse des principaux problèmes de développement qu'affronte le continent, de façon à faciliter la

formulation et la mise en œuvre de politiques mieux appropriées aux défis

majeurs du moment.

J'ai la conviction que le symposium sur l'avenir de la zone franc CFA, et

sur les problèmes monétaires africains en général, aura permis d'initier

cette synergie chercheurs/décideurs que nous tous appelons de nos vœux.

Introduction

Hakim BEN HAMMOUDA et Moustapha KASSE

Dans son programme de recherche pour la période 1997-200 l, le

CODESRIA a retenu comme thèmes prioritaires les problèmes monétaires et

financiers et, plus précisément, l'avenir de la zone franc. Cet intérêt

s'explique par la perspective de la construction de la monnaie unique et des

questions qu'elle suscite quant à l'avenir de la zone franc.

Ces questions ne sont pas seulement d'ordre monétaire et financier. En

effet, les choix monétaires que les pays africains seront amenés à faire,

auront d'importantes conséquences sur leurs stratégies de développement

ainsi que sur leurs choix politiques et sociaux. Ainsi, au-delà des perspectives de la zone, c'est tout l'avenir politique, économique et social de la

zone et de l'Afrique qui est en jeu.

C'est pour répondre à ces questions que le CODESRIA a décidé d'organiser

un important symposium panafricain sur l'avenir du franc CFA. L'objectif

principal de ce symposium était de créer un cadre de débats entre les économistes africains et les autres chercheurs en sciences sociales sur la question de l'avenir de la zone franc. Ce cadre voulait également favoriser les

échanges entre les économistes, les décideurs politiques ainsi que les

bailleurs de fonds et les différents partenaires de l'Afrique sur cette question.

Le symposium s'est déroulé du 4 au 6 novembre 1998 à Dakar. Il a rassemblé plus de 200 chercheurs et experts africains. Il a également été

appuyé par près d'une quarantaine d'institutions africaines. Tout au long

de ce colloque, et comme le montrent ces contributions, trois grandes préoccupations ont retenu l'attention des participants: le bilan de la zone

franc, le rattachement de la zone franc à l'euro et l'avenir des monnaies

africaines dans un contexte de globalisation.

Bilan de la zone franc

L'histoire de la zone franc a connu deux grandes périodes. La première

correspond à la période coloniale où, au-delà des formes différentes que

10

L'AVENIR DE LA ZONE FRANC

prenaient les rapports monétaires entre la France et ses colonies, la monnaie a joué un rôle important dans le maintien et l'approfondissement des

rapports de domination entre la métropole et ses colonies. Tout d'abord,

ces unions monétaires facilitaient les activités des entreprises de la métropole coloniale qui pouvaient exporter librement les produits manufacturés

français sur les marchés des colonies et importer les produits de rente sur le

marché de la métropole. Par ailleurs, l'existence des ces zones monétaires

facilitait l'exportation de capitaux de la métropole vers les colonies et la

réexportation des profits des entreprises coloniales vers la métropole.

La deuxième période dans l'histoire de la zone commence après les indépendances. En dehors de la Guinée de Sékou Touré qui avait voté « non»

au maintien dans la communauté des États sous influence française,

l'ensemble des anciennes colonies africaines ont décidé de rester au sein

de la communauté française au niveau monétaire. Ces États continuaient à

appartenir à l'espace monétaire rattaché au franc français.

Cependant, la particularité de cette période est que la zone devait également avoir comme objectif le développement économique des pays en

question et la diversification de leurs structures productives. De ce point de

vue, l'arrimage du franc CFA au franc français devait apporter la stabilité

nécessaire à la mise en place des stratégies de développement économique.

Par ailleurs, l'appartenance de plusieurs pays à cet espace économique

devait suppléer l'étroitesse des marchés nationaux.

Quel bilan peut-on faire aujourd'hui de la zone franc? Cette zone a-t-elle

apporté la stabilité que recherchaient les pays membres? L'existence de cet

espace monétaire a-t-elle favorisé les échanges intrarégionaux et la coopération entre les différents pays de la zone? Cet espace a-t-il aidé à la diversification des structures économiques des pays de la région? En définitive,

la zone a-t-elle été un moteur favorisant le développement et la croissance

dans ces économies?

La réponse à ces questions doit être nuancée. En effet, une étude comparative entre les pays de la zone et des pays hors zone, au niveau de leur performance en matière d'inflation de PIB et d'épargne, montre qu'il est

possible de distinguer deux périodes: la première va des années 70 au

milieu des années 80 où on enregistre de meilleures performances économiques dans les pays de la zone que par rapport aux pays non membres de

la zone. La croissance économique est deux fois plus forte dans la zone et

le taux d'inflation est de moitié plus faible. Ce contexte favorable va très

rapidement changer à partir du milieu des années 80 où on assiste, suite à

la crise de la dette et à la chute des cours de matières premières à l' éclatement de la crise dans l'ensemble des pays de la zone. Dans ce cadre, ces

pays ont été amenés à pratiquer des programmes d'ajustement structurel et

d'importantes réformes afin de relancer leur dynamique de croissance.

Cependant, cet ajustement n'a touché que les aspects réels, et les organisations de Bretton Woods (FMI et Banque mondiale) n'ont jamais pu imposer une dévaluation du franc CFA. La France avait soutenu les pays de la

INTRODUCTION

Il

zone franc qui avaient refusé d'envisager un changement de parité du franc

CFA. Or, la position française va changer à partir de 1993 et les pays de la

zone accepteront en janvier 1994 la dévaluation du franc CFA.

Au niveau de l'intégration régionale, l'existence de cette zone monétaire

commune n'a pas favorisé une intensification des échanges commerciaux.

En effet les échanges intrarégionaux se situent en moyenne autour de 9%

entre 1970 et 1993. A ce niveau, les performances de l'Afrique de l'Ouest

(10,6 %) sont meilleures que celles de l'Afrique centrale (6,4 %). Par

ailleurs, cette étude a montré qu'il y a une diminution de la place de la

France dans la région au profit de l'Union européenne qui devient de plus

en plus le principal partenaire économique et financier de la région.

En dépit du nombre important d'études produites sur le bilan de la zone

franc, plusieurs questions persistent.

D'abord, la monnaie est un moyen important qui intervient directement

dans la production. La question est de savoir si le franc CFA a joué un rôle

central dans la production ou s'il n'a été qu'un moyen d'échanges qui a

facilité la circulation des produits de la métropole vers la zone? Ceci implique une attention particulière au rôle et à la place des banques commerciales dans la zone: quelle a été leur part dans le financement des crédits à

long terme destinés à l'investissement productif? Cette part a-t-elle été

plus importante que celle allouée au financement des activités commerciales à court terme?

La monnaie permet de normer les systèmes et les organisations productives. A ce niveau, le système de prix relatifs reflète les productivités sectorielles du travail dans chaque organisation productive. La zone franc a-telle favorisé la mise en place d'un système de prix relatifs qui correspond

à l'état du développement des économies africaines? Ou a-t-elle tout simplement impliqué une extension du système de prix relatifs français à la zone

CFA ce qui pose d'énormes problèmes en matière de structuration de nouveaux secteurs productifs, compétitifs dans ces économies?

Pour un certain nombre d'économistes, la zone franc a permis aux économies africaines d'assurer la stabilité monétaire et une gestion saine des

grands équilibres macroéconomiques. Mais cette stabilité a-t-elle été plus

importante que dans d'autres pays africains qui n'appartiennent pas à la

zone? Certes, un grand nombre de pays africains (Ghana, Nigeria, GuinéeBissau) n'ont pas réussi à gérer leur monnaie de manière rigoureuse entraînant ainsi de grandes tensions inflationnistes et une grande dévalorisation

de leur signe monétaire. Mais d'autres pays africains (Tunisie, Maroc,

Burundi, Botswana, Gambie) ne disposant pas d'importantes ressources

ont pu gérer de manière efficace leur unité monétaire. De ce point de vue,

il est important de connaître l'apport exact de la zone à la stabilité des

monnaies.

La politique monétaire constitue avec la politique budgétaire les fondements de la politique économique au sein d'une économie nationale. Le

dosage entre ces deux politiques permet aux responsables de relancer les

12

L'AVENIR DE LA ZONE FRANC

dynamiques de croissance dans les périodes de récession et de les réduire

lorsque les tensions inflationnistes apparaissent. Dans quelle mesure

l'abandon de la politique monétaire a-t-il ôté aux pays africains les moyens

d'action sur la conjoncture économique pour répondre à leurs besoins? Ou

l'abandon de l'arme monétaire a-t-il été à l'origine d'une gestion plus

rigoureuse de la politique économique dans l'ensemble de ces pays?

La gestion de la monnaie et les taux de change constituent un outil

important dans les stratégies de compétitivité de l'ensemble des pays. Certes, on ne peut pas réduire la compétitivité des économies aux manipulations des taux de change. En effet, les nouvelles théories des relations

internationales défendent des conceptions de la compétitivité qui mettent

l'accent sur les gains de productivité sectorielle, l'éducation et l'investissement dans le capital humain. A ce niveau, une question se pose: dans

quelle mesure l'abandon de l'arme monétaire a-t-il défavorisé la compétitivité des économies de la zone?

L'existence de monnaie commune devrait a priori faciliter les expériences d'intégration régionale. Or, l'intégration dans la zone est restée relativement faible et, au contraire, on a assisté à un approfondissement des

relations verticales entre les pays de la zone et les économies européennes.

Quels ont été les obstacles au développement de l'intégration régionale?

La monnaie commune n'est-elle pas insuffisante pour développer une plus

grande complémentarité entre les économies? L'intégration régionale

n'exige-t-elle pas des stratégies d'investissements productifs communs qui

seront à l'origine du développement des échanges?

La zone franc et le rattachement à l'euro

La question des conséquences du rattachement de la zone franc à l'euro

est une question cruciale. Les contributions dans cet ouvrage considèrent

que le rattachement à la zone euro présente une série d'avantages liés

notamment à la garantie monétaire, à l'obligation de rigueur monétaire

pour les autorités de la zone, à une plus grande crédibilité au niveau international et à l'ouverture d'un marché beaucoup plus important pour les

pays de la région. Cependant, ce rattachement risque de reproduire les

maux de la zone franc dont la domination et la perte d'autonomie des économies africaines ainsi que la fuite de capitaux du fait de leur libre transférabilité. De ce point de vue, le rattachement du franc CFA à la zone euro

exige la définition de la mise en place d'un ensemble cohérent de mesures

capables d'atténuer les contraintes liées à ce choix. Il s'agit d'un ensemble

cohérent de mesures solidaires, destinées à affecter à la fois la demande et

l'offre, afin de réduire le déficit extérieur, accroître la production, contenir

l'inflation, résorber le chômage et, en définitive, restaurer la confiance. Ce

rattachement devrait s'étendre à d'autres monnaies africaines qui viendraient rejoindre la zone euro. Ces choix monétaires doivent s'inscrire

dans une stratégie plus large dont l'objectif est l'amélioration des avantages comparatifs des pays africains.

INTRODUCTION

13

Mais ce rattachement laisse néanmoins apparaître une série de questions.

Le rattachement du CFA à une monnaie forte ne risque-t-il pas de détériorer encore plus la compétitivité des économies africaines? Le déficit

commercial des pays africains ne pourrait-il pas s'approfoQdir entraînant

de nouvelles dévaluations du franc CFA?

L'Europe ne sera-t-elle pas amenée à imposer à terme une dévaluation du

franc CFA comme condition à la poursuite de son rattachement à l'euro?

Cette dévaluation serait-elle uniforme pour tous les pays de la zone ou différenciée compte tenu des performances économiques des économies des

pays africains?

L'Europe exigera-t-elle des pays africains de respecter les critères de stabilité du traité de Maastricht et notamment la réduction des déficits publics

à 3% du PIB?

Mais, au-delà des questions monétaires, quel avenir au développement

en Afrique suite à ce rattachement? Les économies de la zone sauront-elles

profiter de l'ouverture d'un plus large marché? Ce rattachement permettrait-il aux pays africains de dépasser leur insertion rentière dans l' économie internationale? Quelles sont les conséquences de ce rattachement sur

l'avenir des relations entre les pays européens et les pays ACP?

Monnaies africaines et globalisation

Il faut souligner que les monnaies africaines sont confrontées aux mêmes

questions que le franc CFA. Ces monnaies se trouvent aujourd'hui à la

croisée des chemins. En effet, dans un contexte de mondialisation et de

globalisation financières, il est urgent de poser la question de l'avenir des

monnaies africaines. Faut-il privilégier un ancrage à une monnaie forte,

comme le franc CFA, afin d'assurer la stabilité et ouvrir un marché plus

large aux entreprises nationales? Ou, au contraire, faut-il opter pour une

gestion prudente et pragmatique avec un flottement contrôlé du taux de

change des monnaies nationales? Ces politiques nationales pourront-elles

résister à la mondialisation des économies? Ce choix ne nécessiterait-il

pas la construction de zones monétaires régionales afin de répondre à la

globalisation et aux mouvements spéculatifs de capitaux? Cette coopération pourrait-elle se limiter au domaine monétaire et n'exigerait-elle pas la

définition de stratégies de développement communes? En définitive,

l'approfondissement de l'intégration régionale n'est-il pas la réponse

appropriée à la globalisation financière?

En définitive, ces contributions pennettent de mettre de nouveau l'accent

sur l'importance des questions monétaires et financières pour l'avenir du

développement en Afrique. Elles invitent à la poursuite de cette réflexion et

à l'approfondissement des questions théoriques et empiriques. Par ailleurs,

en dépit de la diversité des arrangements institutionnels et des politiques

monétaires, les monnaies africaines sont confrontées aux mêmes défis

dans un contexte de globalisation. De ce point de vue, cette réflexion sur

14

L' AVENIR DE LA ZONE FRANC

l'avenir du franc CFA avec l'instauration de l'euro doit être élargie aux

autres expériences monétaires africaines. Cette réflexion doit, enfin, pendre en considération le contexte intellectuel et théorique nouveau créé par

la crise des programmes d'ajustement et s'inscrire dans les efforts et les

tentatives de renouvellement des pratiques et des théories du développement de l'après-ajustement.

PREMIÈRE PARTIE

LA ZONE FRANC : ÉLÉMENTS POUR UN BILAN

1

La zone franc: essai de bilan économitlue et

institutionnel

Par Tchétché N'GUESSAN

L'avènement de l'euro exige que les pays y participant et, indirectement,

leurs partenaires se soumettent à de nouvelles règles de gestion monétaire

et économique. C'est selon cette exigence que le franc, qui est une monnaie commune à tous les pays de la zone franc, va disparaître, et que la

Banque de France va devenir un élément des onze agences nationales de la

nouvelle Banque centrale européenne désormais responsable de la politique monétaire qui sera mise en œuvre en France. Certes, des assurances

ont été données. Ainsi les francs CFA seront rattachés à l'euro et les comptes d'opérations demeureront au Trésor français. Mais l'ampleur des bouleversements à venir est telle qu'il ne faut pas exclure totalement que

naisse demain le besoin de réformer ce qui restera de la zone franc, dans

l'intérêt de tous les États qui en sont membres. Or, pour être efficace, une

telle réforme doit s'appuyer sur les éléments fondamentaux de l'actif et du

passif des performances économiques et institutionnelles des pays africains de la zone franc.

La zone franc est composée aujourd'hui de la France et de quinze pays

africains. A l'exception de la République islamique des Comores, les quatorze autres pays sont organisés en deux groupes distincts. Le premier

groupe est constitué des membres de l'Union économique et monétaire de

l'Ouest africain (UEMOA), c'est-à-dire le Bénin, le Burkina Faso, la Cote

d'Ivoire, la Guinée-Bissau, le Mali, le Niger, le Sénégal et le Togo. Le

second groupe se compose, lui, des membres de la Communauté économique et monétaire de l'Afrique centrale (CEMAC): le Cameroun, la République centrafricaine, le Congo, le Gabon, la Guinée-Équatoriale et le Tchad 1•

1. Voir en annexe 1 les principaux indicateurs économiques des pays africains de la

zone franc.

18

L'AVENIR DE LA ZONE FRANC

L'objectif de cette contribution est donc de fournir des éléments de bilan

économique et institutionnel de la zone franc. L'atteinte de cet objectif privilégie la combinaison de deux approches. D'abord, nous comparons à

partir de données secondaires les indicateurs économiques des pays africains de la zone franc (PAZF) à ceux des pays hors zone franc. Ensuite,

nous analysons le comportement des pays membres vis-à-vis du respect

effectif des engagements pris dans le cadre de la zone franc. Enfin, pour

tirer l'essentiel des enseignements de cette expérience, nous avons retracé

la genèse de cette zone monétaire.

La nécessité de s'appuyer sur les circonstances de sa naissance pour élaborer le bilan critique de la zone franc s'explique par la mutation qu'elle a

connue avec l'indépendance. Elle était un instrument de mise en œuvre du

pacte colonial dont le but était d'assurer une organisation et une gestion de

la domination rationnelle des colonies françaises. Aujourd'hui, elle est

devenue l'instrument de conclusion et de réalisation du pacte postcolonial

qui sous-tend le développement des États africains membres de la zone,

avec l'appui de la France.

Étant donné que deux objectifs opposés ne peuvent être atteints avec les

mêmes instruments ou en les utilisant de la même manière, nous chercherons à savoir si, dans la pratique, la zone franc du pacte colonial est différente de la zone franc du pacte postcolonial. Les réponses à ces questions

seront mises en rapport avec les performances macroéconomiques et institutionnelles des PAZF.

Cette contribution est organisée autour de deux sections. La première

porte sur la zone franc dans le pacte colonial et la seconde section traite le

même phénomène dans la période postcoloniale mais cette analyse inclut,

en plus, des éléments de bilan économique et institutionnel.

La zone franc dans le pacte colonial

La zone franc reste encore fortement marquée par les fondements des

instruments utilisés durant la colonisation. Ces derniers aident à mieux

comprendre le fonctionnement actuel de la zone franc et, en conséquence,

à évaluer les performances des pays africains qui en sont membres.

La genèse de la zone franc

Le fondement originel de la zone franc reste le pacte colonial. Celui-ci a

été souvent présenté comme un mécanisme exclusivement commercial. En

fait, il comprenait également une dimension monétaire qui a sou'vent été

perdue de vue.

La dimension commerciale du pacte colonial reposait sur cinq principes:

1. les produits des colonies ne pouvaient être transportés que sur le marché

métropolitain;

LA ZONE FRANC: ESSAI DE BILAN

19

2. la navigation, d'une part entre les colonies et la métropole et vice

versa, et d'autre part de colonie à colonie, était réservée à la marine

française;

3. le marché colonial était fermé aux produits étrangers. Seule la production métropolitaine pouvait alimenter le marché des colonies, sauf dans le

cas de certaines exceptions prédéterminées;

4. les produits coloniaux avaient un privilège ou un traitement de faveur

sur le marché métropolitain; des droits protecteurs garantissaient un

débouché certain à la production des colonies;

5. les produits coloniaux ne pouvaient être manufacturés dans les colonies

mais exclusivement sur le territoire métropolitain (Neurrisse, 1987: 50).

La rationalité du pacte colonial résidait dans le fait que les colonies françaises étant pauvres en métaux précieux, le choix avait été fait d'encourager

la création de produits manufacturés en métropole et d'interdire leur fabrication dans les colonies. Ces dernières devaient se contenter uniquement de

fournir des matières premières. Le pacte colonial réunissait ainsi les conditions suffisantes pour assurer à la métropole un solde positif de son commerce extérieur. Et les moyens ainsi dégagés lui permettaient, en retour,

d'acheter les métaux précieux que les colonies ne lui fournissaient pas.

Quant à la dimension monétaire, elle reposait, au départ, sur le principe

de la séparation: la monnaie française ne devait pas circuler dans les colonies, tout comme celles coloniales ne pouvaient pas être utilisées en

France. Cette interdiction s'inspirait du bullionisme qui considérait

l'exportation de monnaies métalliques dans les colonies comme un appauvrissement de la France.

Le système des monnaies coloniales procédait du même état d'esprit que

celui ayant instauré les mécanismes commerciaux du pacte colonial: « la

colonie devait être un moyen d'enrichir la métropole, ainsi qu'un atout

pour lui donner poids et prestige dans le concert des pays les plus forts»

(Neurrisse, 1987: 49).

Dans ses Principes d'économie politique, John Stuart Mill (1948) soutient que« la fondation d'une colonie est la meilleure affaire où l'on puisse

engager les capitaux d'une nation vieille et riche ». Mais A. Neurrisse fait

remarquer pertinemment que le système colonial ne pouvait être une

« affaire », au sens où l'entendait J.S. Mill que s'il était organisé au profit

de la puissance colonisatrice et au détriment du pays colonisé... » (JohnStuart Mill, 1948.)

L'influence de cet état d'esprit sur l'évolution du système des monnaies

coloniales et la création de la zone franc peut être historiquement retracée.

Car selon les exigences du temps, le système des monnaies coloniales a

pris diverses formes. Au XVIIIe siècle il demeurait toujours au service du

développement économique de la métropole, qui privilégiait, le principe de

la séparation monétaire qui servait le mieux ses intérêts. Le XIXe siècle sera

marqué par le principe de l'unification monétaire. En 1803 la création du

franc sera suivie de l'interdiction d'utiliser de l'argent colonial en

20

L'AVENIR DE LA ZONE FRANC

métropole; la loi du 8 août 1920 donnera cours forcé au franc dans toutes

les colonies. Le principe de l'unification monétaire est renforcé à la suite

de la crise de 1929. En 1934, l'idée de la création d'un bloc économique

franco-colonial est exprimée avec insistance par le ministre français des

Colonies, Albert Sarraut. Selon lui, la naissance d'un tel bloc était rendue

nécessaire par les conséquences de la crise de 1929. Son argument, notamment, portait sur «la persistance de l'anarchie économique mondiale,

l'échec de toute tentative faite pour conserver le libre-échange, l'échec de

l'organisation de l'Union européenne... » (Marseille, 1989.) Pour faire

face à l'épreuve de la crise, le ministre français soutenait que l'Angleterre

avait réussi à créer une solidarité économique entre elle et ses dominions,

et que la France devait en faire autant, puisque la situation économique de

la métropole et celle des colonies étaient devenues désastreuses (Godeau,

1995). Ce plaidoyer convainquit et la zone franc fut finalement créée par

les décrets du 28 août, du 1er et du 9 septembre 1939, établissant un espace

économique à l'intérieur duquel les monnaies sont convertibles et bénéficient des règles de protection commune.

A l'issue de la seconde guerre mondiale, le principe de l'unification

s'avère inadapté aux intérêts de la métropole. En effet, durant l'occupation

de la France, l'Afrique était ralliée à de Gaulle et au Comité national français. Cette alliance avait entraîné une réduction du flux du commerce entre

les colonies africaines et la métropole. L'occupation elle-même avait

amené les colonies africaines à diversifier leurs partenaires commerciaux.

Enfin, les prix avaient évolué différemment selon les colonies et en métropole. Tous ces développements ont eu pour conséquence l'abandon du

principe de l'unification au profit d'un système comportant plusieurs monnaies. R. Godeau (1995: 35) précise à ce sujet qu'« en 1939, avant que

n'entre en vigueur le contrôle des changes instauré par le décret du

9 septembre, 64 % des importations de l'AOF provenaient de la France (et

45 % pour l' AEF) qui absorbait de son côté 85 % de ses exportations (74%

pour l'AEF). Au lendemain de la guerre, en 1945, ces chiffres passent respectivement à 23 % (4 %) et 56 % (47 %) ». S'agissant des prix, en 1944, les

territoires qui étaient ralliés à Londres avaient une hausse comprise entre

2,5 et 3 % par rapport à 1939 (Muzereau, 1948), alors que dans les autres

territoires, la hausse était comprise entre 3,5 et 4,7%.

C'est dans ce contexte et dans le cadre des accords de Bretton Woods qui

visaient à en finir avec le désordre monétaire international que la France

s'est vue contrainte de dévaluer sa monnaie unique qui était d'usage en

métropole et dans les colonies. La métropole saisit cette opportunité pour

se donner les moyens d'inverser les courants d'échange en sa faveur. Elle

fit éclater, en 1945, la zone franc en trois sous-zones: le franc métropolitain, le franc du Pacifique et le franc des Colonies françaises d'Afrique

(franc CFA). Ces trois sous-ensembles composent cependant «l'union

française»; la zone franc reste par conséquent un système monétaire de

LA ZONE FRANC: ESSAI DE BILAN

21

l'empire français. Toutefois, cette organisation n'avait pas pris en compte

l'aspiration à l'émancipation des peuples, suscitée par la victoire des alliés.

La constitution adoptée lors du référendum du 28 septembre 1958 tente

de corriger ce décalage. Tirant les enseignements de l'évolution des mentalités, la métropole substitue à l'Union française la communauté française. Au sein de celle-ci, il est proposé aux colonies de choisir entre trois

statuts: devenir des départements, devenir autonome à l'intérieur de la

communauté ou garder le statu quo.

Mais cette réforme ne se reflétera jamais dans le domaine de la gestion de

la monnaie. De fait, en dehors de la Guinée de Sékou Touré qui a rejeté le

référendum, les colonies africaines, qui avaient fait le choix de demeurer

des «républiques» au sein de la communauté, expérimentèrent le statu

quo en matière monétaire. Sur ce dernier point, l'article 77 de la constitution de la Communauté est précis: la monnaie relève de compétence commune. Cela étant, la zone franc reste pratiquement la même dans le cadre de

la Communauté française autant que dans celle de « l'union ». La métropole ne pouvait pas mieux montrer, par cette politique, à quel point elle

tenait à la monnaie comme instrument de sa politique de développement.

La lecture des acteurs de la zone franc durant la période coloniale et des

moyens qu'ils utilisaient pour son fonctionnement est éloquente à ce sujet.

Cependant, le fait d'avoir souligné qu'à l'origine la zone franc reposait sur

le pacte colonial peut prêter à confusion quant à la participation des colonies aux décisions qui étaient prises en matière monétaire, depuis le début

de la colonisation jusqu'aux indépendances politiques. A cet égard, il faut

préciser qu'en réalité le pacte colonial n'était pas un pacte au sens strict de

partenariat car seule la métropole décidait des différentes mesures monétaires. L'autre acteur qui peut être retenu à côté des autorités de la métropole, à partir de 1944, est le Fonds monétaire international. Comme le

souligne A. Neurrisse (1987: 94) «bien qu'il n'en est pas fait mention, les

décisions ont été prises en accord avec le Fonds monétaire inter-national;

la loi portant approbation de l'adhésion à l'institution monétaire internationale a été publiée postérieurement à la dévaluation: il s'agit de la loi

numéro 45-01 38 du 28 décembre 1945. Le Fonds a homologué ce même

jour, 28 décembre, la dévaluation du franc, avec la création des francs CFP

et CFA ».

La politique de change constitue un des moyens qui ont joué un rôle fondamental dans l'adaptation de la zone franc aux préoccupations de la

métropole dans le temps, elle se positionne au premier plan. D'abord,

lorsqu'il s'est agi de se protéger des conséquences de la crise de 1929, la

France a institué le contrôle de change pour aboutir, à la création de la zone

franc. Ensuite, quand, au sortir de la deuxième guerre mondiale, elle a

voulu reconquérir sa position commerciale d'avant-guerre dans les colonies, elle a eu recours à une dévaluation différenciée du franc le 26 décembre 1945. C'est par ce moyen que la zone franc a été éclatée en trois souszones ci-avant évoquées.

22

L' AVENIR DE LA ZONE FRANC

S'agissant des colonies africaines, le franc qui y circulait et qui a été

défini comme le franc des colonies françaises d'Afrique (CFA) a subi une

dévaluation inférieure à celle du franc utilisé en métropole. En effet, par

rapport au dollar, la dévaluation du franc des colonies n'était que de

40,1 %, alors que celle du franc métropolitain était de 138 %. Ce choix de la

part de la métropole « a provoqué un resserrement des relations économiques entre les membres de la zone franc, notamment au niveau des échanges, avec la constitution d'une zone commerciale préférentielle. La

centralisation en vigueur dans la zone franc a permis, en quelques années,

de renforcer l'emprise de la métropole sur ces colonies, principalement par

la reconstitution des marchés protégés et le rétablissement des surprix »

(Sandretto et al. 1994: 35). D'autres auteurs ajoutent que « la restauration

d'un contrôle métropolitain sur les activités commerciales et productives

outre-mer s'est traduite par des rapports de domination ayant des incidences sur le mode de développement des territoires» (Moussa, 1957: 106).

Le compte d'opérations a été un autre moyen fondamental que la France

a utilisé pour le fonctionnement de la zone franc durant la période coloniale. Selon M. Leduc (1961), ce compte était utilisé avant la création de la

zone franc pour assurer la convertibilité en franc métropolitain des francs

des banques coloniales privilégiées. Le système a été généralisé après

1945 pour assurer la pérennité, la convertibilité des monnaies membres de

cette zone qui constitue la principale caractéristique de la zone franc. Dès

lors, une question surgit: pourquoi la métropole a-t-elle accordé le privilège de l'émission monétaire aux colonies?

La genèse des instituts d'émission des PAZF

Les conséquences de l'abolition de l'esclavage sont à l'origine de la

création des instituts d'émission de la zone franc. En effet, lorsqu'en 1848,

le salariat s'est substitué au servage, les colons devaient désormais rémunérer la main-d'œuvre. Celle-ci se faisait rare. Dans le même temps, la

demande de produits exotiques en métropole devenait forte avec l' industrialisation et ses effets induits sur les colonies. Avec tous ces facteurs les

colons devaient obtenir davantage de moyens financiers pour la poursuite

de leurs activités à la suite de l'abolition de l'esclavage.

C'est essentiellement pour résoudre ce problème que la métropole a

accordé le privilège d'émission dans les colonies à certaines banques privées françaises. Au nombre de celles-ci, figure la Banque du Sénégal,

créée par la loi du 21 décembre 1853. Son directeur est élu par son conseil

d'administration, il est révocable et peut être suspendu par le gouvernement. Le conseil d'administration comprend 3 actionnaires élus par

l'assemblée générale des actionnaires, le trésorier général de la colonie et

deux censeurs: un élu par l'assemblée générale, l'autre nommé par le

ministre.

Comme toutes les autres banques d'émission. la Banque du Sénégal

assurait le double rôle d'institut d'émission et de crédit. Le rôle de cette

LA ZONE FRANC: ESSAI DE BILAN

23

banque était cependant limité. Elle n'octroyait pas de prêts sur les récoltes

pendantes. Elle subissait la concurrence des banques métropolitaines.

L'action de son conseil d'administration était biaisée par les groupes

d'intérêt qui le dominaient. Au total, la Banque du Sénégal était dotée d'un

statut privé, mais l'État français y avait des prérogatives: il nommait le

directeur, désigné par le conseil d'administration, et un censeur au plan

local pour le contrôle des opérations et la gestion. Malgré toutes ces prérogatives, l'influence de l'État était indirecte.

La métropole a donc entrepris une série de réformes avec comme objectif

de contrôler entièrement l'émission dans les colonies. C'est ainsi que lorsque les limites de la banque du Sénégal se sont accentuées avec l'extension

du domaine colonial, la métropole l'a transformée et a créé la Banque de

l'Afrique de l'Ouest (BAO) par décret du 29 juin 1901. A la différence de

la Banque du Sénégal qui avait son siège au Sénégal, la Banque de l'Afrique de l'Ouest a vu son siège transféré à Paris, plus près des centres de

décision politiques. La BAO est mieux préparée à accorder des crédits

commerciaux pour des produits locaux que la Banque du Sénégal et, à partir de 1904, elle prend des participations dans la constitution des sociétés.

Le champ d'opérations de la BAO, qui a débuté au Sénégal, couvrait toute

la côte occidentale et l'intérieur de l'Afrique.

En dépit de ces nouvelles prérogatives, les efforts de la BAO en faveur du

développement ont été insuffisants. Elle se contentait surtout de faire de

l'escompte et des opérations de change. A. Neurisse (1987: 77) souligne

que c'était plus un bureau de change qu'un établissement financier. Tout

comme la Banque du Sénégal, la BAO était au départ, elle aussi, une structure privée. Mais elle a été transformée par la suite en société mixte. Il

apparaît donc ici aussi que le contrôle de l'émission par l'État n'était que

partiel. La BAO, tout comme la Banque du Sénégal, était gérée surtout

sous l'influence d'intérêts privés, laquelle ne permettait pas toujours à ces

banques de remplir le rôle d'institut d'émission avec toute l'efficacité

attendue (Bloch-Laine et al. 1956: 58).

La politique d'émission va donc changer avec le mouvement de libération de la France. En effet, au moment où les Allemands mettaient en place

leur système financier en métropole, le Comité français de la libération

nationale créa la Caisse centrale de la France libre (CCFL) le 2 décembre

1941. La CCFL était chargée essentiellement de gérer les offices coloniaux

placés sous l'autorité du gouverneur. Elle deviendra la Caisse centrale de la

France d'outre-mer (CCFOM), qui était plus un organisme de trésorerie et

de contrôle de change qu'un institut d'émission. Cependant, la BAO, qui

de fait a tenu le rôle d'institut d'émission jusqu'au 30 septembre 1955, ne

pouvait pas refuser la monnaie locale à la CCFOM ayant ainsi un droit

d'émission indirect.

En dépit de cette innovation, l'État n'avait pas la maîtrise de l'émission

monétaire. Il y avait une disproportion entre les moyens dont disposaient les

succursales et les filiales des banques métropolitaines installées sur les ter-

24

L'AVENIR DE LA ZONE FRANC

ritoires d'outre-mer et ceux de la BAO, car les premières étaient alimentées

par leurs maisons mères. Cette concurrence, ajoutée au fait que la politique

de la BAO était biaisée par des intérêts privés, a conduit les pouvoirs publics

à retirer le privilège d'émission à la BAO pour le confier à deux instituts

d'émission qui étaient cette fois des établissements publics, que sont: l'institut d'émission de l'AOF-Togo et l'institut d'émission de l'AEF du Cameroun. En 1959, les instituts seront respectivement rebaptisés en 1959

Banque centrale des États de l'Afrique de l'Ouest (BCEAO) et Banque centrale de l'Afrique équatoriale et du Cameroun (BCEAEC). Celle-ci prendra

le nom de Banque des États de l'Afrique centrale (BEAC).

Cependant, les deux instituts d'émission avaient des caractéristiques

communes: les statuts, les attributions, la convertibilité des francs CFA

(Gerardin 1989: 75). Les statuts indiquent, pour l'essentiel, que les instituts sont des établissements publics, qui avaient leurs sièges à Paris. Un

tiers des membres du conseil d'administration de chaque institut d'émission étaient des représentants des territoires sur lesquels s'exerçait le privilège d'émission. Les billets émis par chaque institut n'avaient cours légal

que dans sa zone d'émission. En plus de l'émission, les deux principales

activités de ces instituts consistaient, d'une part, à réescompter des effets à

court terme et à consentir des crédits aux banques pour une période inférieure à six mois et, d'autre part, elles effectuaient des transferts entre la

métropole et les territoires d'outre-mer.

La convertibilité des francs CFA était assurée ici encore à partir de deux

comptes d'opérations ouverts auprès du trésor français. « En effet, aux termes des conventions portant création d'un compte d'opérations entre le

trésor et un institut d'émission d'outre-mer, un compte courant est ouvert

au nom de l'institut à l'agence comptable centrale du trésor. Ce compte est

crédité de tous les paiements et débité de tous les recouvrements effectués

dans le territoire par l'institut pour le compte du trésor... »(Bloch-Laine et

al. 1956: 365.) Les auteurs ajoutent que «l'objet d'une convention de

compte d'opérations est d'assurer au Trésor et à la banque d'émission

l'avance permanente, illimitée et réciproque de leurs besoins de change,

d'obliger la banque à reverser au trésor ses excédents de change métropolitains, de l'inciter, par le jeu d'un intérêt progressif à sa charge, en cas de

position débitrice du compte, à prendre toutes les mesures susceptibles de

limiter le déséquilibre de la balance des comptes du territoire» (BlochLaine et al. 1956).

Au total, les moyens utilisés pour le fonctionnement de la zone franc

durant la période coloniale ont été affinés dans le cadre de la Communauté

française. Les règles de fonctionnement sont précisées dans les décisions

du président de la Communauté en date du 12 juin 1959. Rappelons les

décisions relatives aux questions monétaires:

1. une parité fixe entre le franc qui est considéré comme une monnaie

commune et les monnaies des États membres de la communauté dont les

francs CFA;

LA ZONE FRANC: ESSAI DE BILAN

25

2. une liberté illimitée de transfert des capitaux entre les États membres;

3. une mise en commun de toutes les ressources en devises, gérées par le

ministre chargé de la monnaie et de la politique économique et financière

commune;

4. les réglementations douanières et les changes doivent être communs

aux États de la communauté (Neurrisse, 1987: 115).

La mise en commun des devises a pris également une fonne nouvelle

avec la« Communauté française ». Dans le cadre de l'Union française, le

système qui prévalait exigeait que toutes les devises étrangères de la

métropole et des territoires d'outre-mer détenues par des agents économiques privés et publics fussent mises en pool, mais leur mode d'utilisation

reposait sur le principe des besoins et non sur celui de l'apport. Autrement

dit, les tirages ne se faisaient pas en fonction des apports de la métropole et

de celui de chaque territoire d'outre-mer, mais selon leurs besoins (Neurrisse, 1987). Un tel mécanisme n'était pas incitatif pour les territoires

d'outre-mer. Les réfonnes réalisées en vue de la Communauté ont tenu

compte du caractère non incitatif du mécanisme de mise en commun des

devises de l'Union française. Elles ont démontré que l'utilisation des devises dans la Communauté française se faisait plutôt en fonction de l'apport

des membres. Au niveau des instituts d'émission la métropole était parvenue à s'imposer sur le secteur privé car elle en nommait les directeurs et les

censeurs.

Le pacte postcolonial et la zone franc

Nous désignons par pacte postcolonial les accords monétaires francoafricains signés au début des années 60 et révisés au début des années 70

(voir annexes 5 et 6). Les objectifs et les moyens de fonctionnement de ce

nouveau pacte ont également évolué par rapport à ceux coloniaux. Ils incitent à analyser aussi les perfonnances économiques et institutionnelles que

les pays africains de la zone franc ont enregistrées dans le nouveau cadre

de coopération arrêté après les indépendances politiques.

Les objectifs et les moyens de fonctionnement actuels de la zone franc

Si à l'origine, la zone franc était régie selon les principes du pacte colonial qui visait uniquement le développement de la France au détriment des

colonies, il est annoncé que la zone franc postcoloniale a, elle, pour objet

d'assurer conjointement le développement de la France et celui des pays

africains membres. Cet objectif était déjà exprimé par la France et consigné dans la recommandation finale de la conférence de Brazzaville en

1944: « Le but de notre politique économique coloniale doit être le développement du potentiel de production et l'enrichissement des territoires

26

L'AVENIR DE LA ZONE FRANC

d'outre-mer, en vue d'assurer aux Africains une vie meilleure par l'augmentation de leur pouvoir d'achat et l'élévation de leur standard de vie»

notent J. G Merigot et P. Coulbois (1950: 294).

Avec l'indépendance, la zone franc entend renoncer au pacte colonial

pour lui substituer un pacte postcolonial. Dans cette perspective, il serait

intéressant d'analyser en quoi les acteurs et les moyens utilisés dans le

cadre de la zone franc aujourd'hui sont différents de ceux de la période

coloniale.

Contrairement à la période coloniale, les États africains comptent désormais au nombre des acteurs à côté de la France et des institutions comme le

FMI. Ceci étant, la zone franc postcoloniale commence avec de nouvelles

institutions entre 1960 et 1963: la signature d'accords bilatéraux, la constitution de l'Union monétaire ouest-africaine (UMOA) et la signature d'un

accord de coopération de cette institution avec la France donnent de nouvelles bases à la zone franc (annexes 5 et 6).

En dépit de cette nouvelle donne, les moyens institutionnels qui sont utilisés dans le cadre de la zone franc aujourd'hui sont les mêmes que ceux

utilisés durant la période coloniale à quelques réserves près: la fixité des

parités, les comptes d'opérations, la mise en commun des réserves extérieures, le libre transfert des capitaux, les garanties des francs CFA, la limitation des avances aux trésors nationaux, la règle sur les avoirs extérieurs,

l'harmonisation des réglementations des changes, les instituts d'émission

postcoloniaux.

Sur le mode d'organisation de ces instituts d'émission, la principale

question concerne les relations que ces deux banques centrales entretiennent entre elles. La BCEAO et la BEAC sont dépendantes de droit, des

hommes politiques. La dépendance de la BCEAO s'exprime par le mode

de désignation de son gouverneur, qui est nommé par le Conseil des ministres pour une période de six ans. Cette dépendance est accentuée par le fait

que depuis 1982 le mandat du gouverneur est renouvelable. Ce dernier est

assisté d'un conseil d'administration dont les membres sont nommés par

les gouvernements des États qui participent à la gestion de la banque. A

l'exception de la France qui désigne un seul administrateur depuis la

réforme de 1973, les États africains en désignent deux chacun. Toutefois,

les statuts de la BCEAO ne disent rien sur la révocabilité du gouverneur.

Par contre, la dépendance de la BEAC apparaît également à travers le

mode de désignation de son gouverneur qui est nommé par le conseil

d'administration à l'unanimité sur proposition du gouvernement gabonais

tandis que les membres du conseil d'administration sont désignés par les

États africains et par la France pour une durée de trois ans renouvelable.

Tous les États participant au conseil d'administration ont un droit de veto

dans la désignation du gouverneur dont le mandat est de cinq ans renouvelable. Les statuts de la BEAC sont explicites sur le fait que le gouverneur

est révocable. Cette disposition est de nature à rendre le gouverneur fragile

vis-à-vis des hommes politiques (N'Guessan, 1996). A la différence de la

LA ZONE FRANC: ESSAI DE BILAN

27

BCEAü, la BEAC possède des censeurs, désignés par le Cameroun, le

Gabon et la France.

Les deux instituts d'émission sont certes dépendants de droit, mais de

fait ils jouissent d'une relative autonomie à cause de leur caractère multinational et du renoncement des États à certaines de leurs prérogatives. De

plus, les gouverneurs et leurs collaborateurs sont mieux informés sur leurs

activités que leurs tutelles (N'Guessan, 1979-;1991).

Ce mode d'organisation des banques centrales a déteint sur la nature de

leurs politiques monétaires. Les politiques monétaires originelles de la

BCEAü et de la BEAC ont été marquées par l'inertie sur une longue

période. Par exemple de 1962 à 1973, le taux de réescompte a été fixé à

3,5 % et le taux de change du franc français par rapport au franc CFA est

resté le même de 1948 à 1994. Cette politique monétaire originelle des prix

montre que les dirigeants de ces deux instituts d'émission s'appuient

davantage sur des instruments d'action directe pour agir sur la masse

monétaire. Ils recourent notamment à la politique des plafonds de réescompte et à la politique des concours globaux, à la politique d'orientation

sectorielle du financement.

Les politiques monétaires de ces deux instituts d'émission ont été l'objet

de plusieurs réformes. La réforme significative de la BCEAü est la plus

récente, elle porte sur la politique des prix, la politique d'intervention

directe et la politique de contrôle qualitatif du crédit. La reforme de la politique des prix a consisté à supprimer le taux de réescompte préférentiel

parce que les crédits octroyés à ce taux pour des secteurs prioritaires

étaient détournés au bénéfice d'autres secteurs. Le marché monétaire qui a

connu un début de fonctionnement en 1975 a été innové. Désormais, le

taux d'intérêt du marché joue un rôle central dans la régulation du marché.

Depuis octobre 1993, la BCEAü a également libéralisé les conditions des

banques secondaires. La politique d'intervention directe a aussi connu des

réformes. Celle des concours globaux -a été affinée. Désormais, dans la

détermination de ces concours globaux, le niveau prévu pour les concours

des campagnes agricoles n'est plus indicatif mais absolu. En 1993 la politique des réserves obligatoires a été instituée, tandis que la réforme de la

politique du contrôle qualitatif du crédit a consisté à substituer aux autorisations préalables conduisant à une lourdeur administrative, l'accord de

classement qui est une procédure de contrôle a posteriori du crédit.

Quant aux réformes de la BEAC, le taux de réescompte de faveur a été

supprimé en 1990. Elle a utilisé pendant longtemps l'instrument des plafonds de réescompte en politique d'intervention directe, qu'elle a remplacé

par la méthode de programmation monétaire. Depuis 1994, la BEAC a institué un marché monétaire et le montant de refinancement maximum n'est

plus absolu mais indicatif.

De ce qui précède, il ressort que les règles de fonctionnement de la zone

franc originelles qui étaient inspirées par les principes du pacte colonial

ont fortement marqué le mode de fonctionnement actuel de la zone franc.

28

L'AVENIR DE LA ZONE FRANC

Cependant, dans le cadre de la zone franc postcoloniale, les États africains

sont devenus des acteurs au même titre que la France. Ils sont donc responsables des performances et des contre-performances des politiques monétaires conduites depuis les indépendances politiques.

Les performances des pays africains de la zone franc

Dans l'analyse des performances il est souvent difficile d'isoler l'impact

d'un facteur sur un indicateur économique lorsque celui-ci est le résultat de

l'influence de plusieurs facteurs. Mais l'organisation monétaire étant un

des traits distinctifs des pays africains de la zone franc, la comparaison des

performances économiques avec celles des pays qui n'appartiennent pas à

une zone monétaire est possible. Ainsi, l'analyse commence par discuter

des éléments de performances économiques, ensuite, elle traitera des éléments de performances institutionnelles.

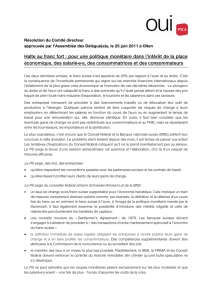

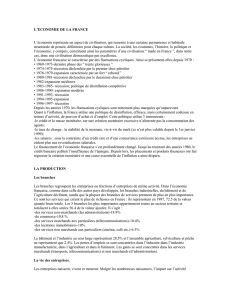

• Les performances économiques

L'analyse comparée des performances économiques des PAZF et hors

zone franc 2 porte sur trois indicateurs: l'inflation, le PIB en terme réel,

l'épargne nationale en pourcentage du PIB: ces éléments sont représentés

sur les graphiques suivants.

Les graphiques révèlent que sur la période 1970-1995, les PAZF enregistrent de meilleures performances par rapport aux autres pays africains dont

les monnaies ne sont pas rattachées à une monnaie centre. Cependant, ces

performances sont nuancées selon la période d'analyse considérée. Pour la

période 1975-1985, on remarque que les termes de l'échange se sont améliorés pour les pays de la zone franc alors qu'ils se sont détériorés pour les

pays hors zone franc. Dans ce contexte, les PAZF ont enregistré une croissance économique deux fois plus forte que celle des pays hors zone franc et

le taux d'inflation est de moitié plus faible dans les PAZF par rapport aux

pays hors zone franc. Le taux de l'épargne représente en moyenne 15 % du

PIB dans les PAZF alors qu'il ne représente que 10% du PIB dans le

second groupe.

De 1985 à 1993, les performances économiques des PAZF sont moins

bonnes à cause de la surévaluation du franc CFA due en partie à la baisse

du dollar par rapport au franc français. Il s'y ajoute les termes de l'échange

qui deviennent défavorables pour les PAZF. A partir de 1985, on observe

une stagnation du produit intérieur brut. Il baisse en 1992 et 1993 avant de

2. Les éléments de perfonnance de la zone franc qui vont suivre sont empruntés à une

étude de A. Hoffmaister et al. (1998). Celle-ci est menée à partir d'un échantillon de

23 pays décomposés en deux groupes. Le premier groupe est celui des pays africains de la

zone franc, notamment le Burkina Faso, le Cameroun, le Congo, la Côte d'Ivoire, le Mali,

le Niger, le Sénégal et le Togo. Le deuxième groupe de pays se caractérise par le fait que

leur monnaie n'est pas rattachée à celle d'un pays centre. Ce sont le Botswana, le Burundi,

l'Éthiopie, la Gambie, le Ghana, le Lesotho, le Liberia, Madagascar, la Mauritanie, le

Mozambique, le Rwanda, la Sierra Leone, le Swaziland, la Tanzanie et l'Ouganda.

29

LA ZONE FRANC: ESSAI DE BILAN

croître à partir de 1994 à la suite de la dévaluation. Les pays hors zone

franc ont connu un taux de croissance de leur PIB estimé à 2,30%. Ils connaissent également des contre-performances en matière de taux d'épargne

qui chute également à partir de 1985 à cause des déséquilibres internes liés

à l'accroissement des dépenses publiques et à l'effet d'éviction.

--'

200r-_~

l'Iil Récl

(1 'Jl.'> UN})

70

Pri~ ;i la ('(HISŒlIIllahun

.

"'.rlll/wn (Itlntld/(' ('n ~.)

IBO

~

l

h.llc CfA

lIors Zone CFA

160

t •

l

60

J'

,

1

1

"f

1

,

,

50

1

40

1

140

.1

. 1

,-'

/lors IAJIlC CfA

" 1-" ' \ 1

'", \' "

~

1

6O.~""""~""",,,U-I...u.Ju.....u..J ...............t...L.J

80

85

90

95

,

10

o

1~97~01..L.l...!:':"""'.Ll..L.LL..LIL..uJ...L.J.9O..u."""".L.95U -10

180

,

(lfJH5 UIII)

.'

.'

160

t'

ZoncCFA

1\

!'

Tcnncs de l'échange

Ep;argnc Natiooalc

(en pnIIn.:rnta~ du PlR)

20

20

1.oncC~A

-

80

75

1

,

100

1970

"

~

1

120

..

\

'

"

"

,

16

140

: : Hnrs Zone CI-A

\" \

"

'

.

'

120

,, ,

,

12

~

, ,, ,"

100

,

\

", ",

80

8

60

.u

\=97~0""'~7~5...........8l.l0. ....-LL..u..uJW.J-L.l

S5

Source: FMI.

9O

95

1970

75

SO

85

90

95

40

30

L'AVENIR DE LA ZONE FRANC

Les PAZF ont également un niveau d'endettement plus important que

celui des pays hors zone franc. Entre 1986 et 1993, le pourcentage de la

dette extérieure sur le PIB des pays hors zone franc a été de 57, celui des

PAZF s'est élevé à 73 (Semedo et Villieu, 1987: 23). Ce niveau d'endettement s'explique en partie par la règle de la limitation des avances aux Trésors nationaux.

A partir de 1994, les indicateurs économiques des PAZF redeviennent

meilleurs que ceux des pays hors zone franc. Le principal enseignement à

tirer à ce stade est que le régime de change adopté par les PAZF joue un rôle

déterminant pour leurs performances économiques (Shantayanan, 1996).

D. Stasavage (1996) a aussi mené une analyse comparée de même nature

que celle de Hoffmaister et al. (1998), mais elle concerne la stabilisation

budgétaire. L'auteur s'est intéressé à la période 1980-1993. Il en ressort

que la moyenne des déficits budgétaires des pays hors zone franc a diminué

de 2,8% du PIB entre deux périodes 1980-1985 et 1986-1992. Entre ces

mêmes périodes, la moyenne du déficit budgétaire a augmenté de 1,4% du

PIB dans les PAZF. La conclusion est qu'il faut se garder de surestimer la

capacité des règles des institutions de la zone franc à renforcer l'équilibre

budgétaire des États membres. Même si les bonnes performances enregistrées en matière de maîtrise de l'inflation sont en partie liées à ces règles.

Ces règles favorisent mais ne garantissent pas la discipline budgétaire, rappelle J. M. Boughton (1993). Toutefois, peut-on conclure que ces règles

ont permis d'assurer l'intégration économique des pays membres des

unions monétaires de l'Afrique de l'Ouest et de l'Afrique centrale. Par

contre, des relations commerciales et financières entre les PAZF et la

France méritent aussi d'être analysées.

L'annexe 2 montre que les règles de la zone franc et celles des unions

monétaires africaines n'ont pas permis l'intégration des économies africaines. En moyenne, le commerce intrazone des PAZF est de 8,9% entre

1970-1993. Celui des pays de l'Afrique de l'Ouest est de 10,6% et de

6,4% en Afrique centrale. Les annexes 3 et 4 révèlent que les relations

commerciales entre les PAZF et la France sont devenues faibles avec le

temps, au bénéfice de l'Union européenne.

• Les performances institutionnelles

Les pays africains de la zone franc ont des politiques monétaires plus

crédibles parce qu'elles sont soumises à une discipline collective. Une

monnaie unique à plusieurs pays opérant à partir de règles multinationales

est généralement plus crédible (Giavazzi et Pagano, 1988; Agenor, 1991).

Les arrangements monétaires avec la France permettent aux PAZF d'avoir

une monnaie convertible qui encourage les investisseurs étrangers à s' installer chez eux d'une part, et, d'autre part, ils sont de nature à favoriser le

commerce entre les Européens et les Africains.

Cependant, la faiblesse de ces arrangements monétaires franco-africains

réside dans le fait que les pays africains y perdent la possibilité d'utiliser le

LA ZONE FRANC: ESSAI DE BILAN

31

taux de change comme instrument de politique économique. Cette faiblesse explique pourquoi les PAZF ont mis plus de dix ans pour retrouver

la croissance économique lors de la crise des années quatre-vingt. Plus que

la perte de la politique de change comme instrument de politique économique, le principal handicap résida dans le fait que les PAZF ont perdu leur

autonomie monétaire, en raison du triangle d'incompatibilité de Mundell.

Celui-ci montre que le régime de change fixe, le libre transfert des capitaux

et l'autonomie de la politique monétaire, sont uniquement compatibles

deux à deux. Or, les accords franco-africains reposent sur le régime de

change fixe et le libre transfert des capitaux (Semedo et Villieu, 1997;

Tchatchouang et Mougal, 1996).

Le mérite d'une organisation ne s'apprécie pas uniquement par ses résultats,

mais également par sa

capacité à faire en sorte

que ses membres respectent les règles auxquelles

ils ont adhéré. Pour analyser la manière dont la

France et les PAZF respectent les accords de coopéautonomie de la politique monétaire

ration qu'ils ont signés

trois règles fondamentales

de la zone franc doivent être examinées: la garantie par le compte d' opérations, la limitation des avances aux trésors nationaux et la règle des avoirs

extérieurs.

La garantie de la convertibilité par le compte d'opérations signifie que

les créanciers des banques centrales africaines sont certains de pouvoir être

payés par le franc français qui est une monnaie convertible et ceci de

manière illimitée. La France s'est donc engagée à fournir aux instituts

d'émission leurs besoins de financement intérieur et extérieur (Semedo et

Villieu, 1997), mais elle n'a pas toujours respecté cet engagement. En

effet, au début des années quatre-vingt-dix, lorsque la crise dont souffraient les pays africains de la zone franc s'est exacerbée et que le compte

d'opérations était négatif, le FMI a subordonné son appui à une dévaluation des francs CFA. La France et les pays africains ne partageaient pas

cette position. En 1993, la France qui ne pouvait plus assurer le financement des économies africaines de la zone franc de manière illimitée a pris

l'initiative de demander au PAZF de recourir au FMI pour leurs financements. Cette proposition revenait à accepter la dévaluation des francs CFA

qui est intervenue le 1er janvier 1994.

De leur côté, les États africains ont pris l'engagement de respecter la

règle établissant que la Banque centrale ne peut financer un État que pour

un montant qui correspond à 20% de ses recettes fiscales antérieures.

32

L'AVENIR DE LA ZONE FRANC

D. Stasavage (1996: 166) soutient que l'esprit de cette règle a été

détourné. « Le principal détournement consistait en des pressions exercées

par les gouvernements sur les banques commerciales et de développement

pour consentir des prêts pour des raisons politiques. Fréquemment, ces

prêts ont joué le même rôle qu'un transfert budgétaire, mais ils ne comptaient pas comme des emprunts du gouvernement au regard de la règle de

20%. Ils comprenaient par exemple des prêts pour récupérer des opposants

politiques, pour soutenir des entreprises publiques en faillite et pour subventionner les prix des biens de consommation. Les banques commerciales

et de développement ont par la suite très fréquemment peu financé ces

prêts avec les deux Banques centrales aux taux concessionnaires. » La

règle n'a pas été violée seulement de manière indirecte, mais elle a aussi

été détournée de manière directe. C'est ainsi que pendant les années précédant la dévaluation, la violation a été plus prononcée en Côte d'Ivoire. Le

Mali et le Bénin ont bénéficié des mêmes facilités lors des troubles politiques que ces deux pays ont connus (Stavasage, 1996). La conclusion est

que les règles de fonctionnement de la zone franc ne sont pas toujours respectées à cause des motivations bureaucratiques par les PAZE

Conclusion

La dimension monétaire du pacte colonial a fortement marqué le fonctionnement actuel de la zone franc. Ainsi, des mécanismes, comme le

compte d'opérations, datent de la période coloniale. La politique de taux

de change a joué durant la période coloniale un rôle majeur pour la domination des colonies. Le régime de change fixe reste également aujourd'hui

un facteur essentiel des performances économiques de la zone franc.

Les PAZF enregistrent de bonnes performances en matière de maîtrise

des prix. En ce qui concerne la croissance économique, les PAZF ont eu de

meilleures performances durant certaines périodes que les pays hors zone;

les termes de l'échange leur étaient favorables. Ils ont aussi enregistré de

mauvaises performances en matière d'épargne et de niveau d'endettement

en raison de la répression financière.

Au plan institutionnel, les PAZF ont gagné en crédibilité et les unions

monétaires se sont consolidées. En revanche, il est apparu que les pays

membres de la zone franc n'ont pas toujours respecté les règles de cette

institution pour des raisons bureaucratiques et politiques, contraignant la

France à ne pas respecter son engagement. Ainsi, les PAZF ont perdu

l'autonomie en matière de politique monétaire.

Des éléments de bilan décryptés, ressort un enseignement majeur: les

pays africains de la zone franc doivent se donner les moyens pour utiliser le

réalignement monétaire comme un instrument de réforme économique

chaque fois que le recours à ce mécanisme s'avère nécessaire. A cet effet,

LA ZONE FRANC: ESSAI DE BILAN

33

il faudra réformer la BCEAO et la BEAC de sorte que ces deux instituts

d'émission soient dirigés par des collèges de politique monétaire, qui doivent décider de la politique de change des PAZF (N'Guessan, 1996).

Références

Agenor P. R. (1991), « Credibility and exchange rate management in developing countries », International Monetary Fund, Working Paper n° 87,

September.

Bloch-Laine F. et al. (1956), La Zone franc, Presses universitaires de

France, Paris.

Boughton 1. M. (1993), The Economies of the CFA franc zone, in Masson

Paul and Mark Taylor ed., Policy Issues in the Operation of Currency

Unions, Cambridge University Press.

Devarajan S. (1996), « Désalignement des taux de change réel dans la zone

CFA », Revue d'économie du développement, n° 4.

Gerardin H. (1989), La Zone franc, tome l, Histoire et institutions, éd.

L' Harmattan, Paris.

Giavazzi F. et Pagano M. (1988), «The advantage of tying one's hands:

EMS discipline and Central Bank credibility», European Economie

Review, 32, June, p. 1055-82.

Godeau R. (1995), Le Franc CFA: pourquoi la dévaluation a tout changé?

SEPIA.

Hadjimichael M. T. et Galy M., La Zonefranc et l'UEM. FMI, document de

travail.

Hoffmaister A. et al. (1998), « Macroeconomie fluctuations in Sub-Saharan

Africa », IMF Staff Papers, vol. 45 n° l (mars.)

John Stuart Mill (1948), Les Principes de politiques économiques.

Leduc M. (1961), «Le rôle anti-inflationniste des institutions de la zone

franc en Afrique de l'Ouest », Annales africaines, p. 7.

Marseille 1. (1989), Empire colonial et capitalisme français: histoire d'un

divorce, éd. Albin Michel, Paris.

Merigot J. G., Coulbois P. (1950), Le Franc, 1938-1950, LGDJ, Paris.

Monga C. et Tchatchouang 1. C. (1996), Sortir du piège monétaire, Economica.

Moussa P. (1957), « Les chances économiques de la communauté francoafricaine », Cahiers de la Fondation nationale des sciences politiques,

n° 83, A. Colin, Paris.

Muzereau J. (1948), «L'évolution monétaire des colonies françaises pendant la guerre et les francs coloniaux », Revue économique.

34

L' AVENIR DE LA ZONE FRANC

N'Guessan T. (1989), « Un système de contrôle du comportement bureaucratique de la Banque centrale », Revue d'économie publique, n° 5, septembre-octobre.

N'Guessan T. (1991), « Un modèle de comportement bureaucratique de la

Banque centrale: le cas de la BCEAü », Revue économique, n° 5, septembre.

N'Guessan T. (1996), Gouvernance et politique monétaire: à qui profitent

les banques centrales de la zone franc ?, éd. L'Harmattan, Paris.

Neurisse A. (1987), Le franc CFA, Librairie générale de droit et de jurisprudence, Paris.

Sandretto R. et al. (1994), Zone franc: du franc CFA à la monnaie unique

européenne, Les Éditions de l'Épargne, Paris.

Semedo G. et Villieu P. (1997), La Zone franc: mécanisme et perspectives

macroéconomiques, Ellipses, édition marketing S.A., Paris.

Stasavage D. (1996), «La zone franc et l'équilibre budgétaire », Revue

d'économie du développement, 4.

35

LA ZONE FRANC: ESSAI DE BILAN

ANNEXE 1: ZONE FRANC CFA- PRINCIPAUX INDICATEURS ÉCONOMIQUES

ET FINANCIERS 1986-19963

Moyenne

Moyenne

1986-1993 1994-1996

1994

1995

1996

(variation en pourcentage annuel)

0,4

3,8

1,8

4,6

5,1

PIB réel par habitant

-2,6

0,8

- 1,2

1,6

2,1

Déflateur du PIB

-0,3

14,8

29,0

12,0

4,1

PIB réel

Prix à la consommation

0,9

15,6

26,9

15,1

5,7

Taux de change effectif nominal

6,9

-16,4

-45,3

6,1

0,8

Taux de change effectif réel

-1,5

-9,9

- 35,2

12,7

0,2

Termes de l'échange

-5,6

0,9

-0,3

5,6

-2,4

84,1

85,5

83,7

83,1

(En pourcentage du PIB)

Consommation totale

86,7

Investissement brut

15,1

17,1

15,3

16,2

20,0

Épargne nationale brute

8,6

11,5

10,4