ITALIE : Conjoncture – Août-septembre 2016

Études Économiques Groupe

https://portaileco.ca-sa.adsi.credit-agricole.fr

N°16/233 – 12 septembre 2016

ITALIE : Conjoncture – Août-septembre 2016

Premiers constats post-Brexit

L’économie italienne a cessé de croître au deuxième trimestre du fait du ralentissement de la

consommation privée et de la baisse de l’investissement. Avec une modeste accélération de la

croissance attendue au second semestre, la croissance du PIB pour l’année 2016 serait de 0,8%.

La faible croissance complique la donne budgétaire, et l’objectif de déficit pour 2017 sera sûrement

révisé à la hausse. Un nouveau bras de fer s’engage donc avec la Commission européenne. Des

mesures de baisse de charges et de soutien à l’offre pour relancer l’investissement seraient plus

facilement acceptables par cette dernière.

Du côté bancaire, les stress tests de l’EBA n’ont rien révélé d’inattendu, et les résultats du T2 ont déçu

dans l’ensemble pour les principales banques. Le problème de fond de la qualité des actifs n’a pas

varié en taille ou en nature, mais le Brexit a contribué à tendre un peu plus les conditions de marché.

N’ayant pas obtenu d’être recapitalisées par l’État, les banques doivent néanmoins continuer de s’en

remettre à des solutions de marché pour redresser leurs bilans. La seule évolution qui vaille reste un

saut qualitatif réel et rapide des actifs. Les mesures choc annoncées dans ce sens par MPS pourraient,

en cas de succès, renverser favorablement la situation, mais leur risque d’exécution est important.

Paola Monperrus-Veroni

01 43 23 67 55

paola.monperrus-veroni@credit-agricole-sa.fr

Sandra Fronteau

sandra.fronteau@credit-agricole-sa.fr

Delphine Cavalier

01 43 23 32 56

delphine.cavalier@credit-agricole-sa.fr

ITALIE : Conjoncture – Août-Septembre 2016

N°16/233 – 12 septembre 2016 2

La croissance en perte de vitesse au T2

L’économie italienne a cessé de croître au deu-

xième trimestre après une croissance modeste

de 0,3% au premier. Seule une légère accéléra-

tion, prévue au second semestre, permettra

d’atteindre une croissance de 0,8% en moyenne en

2016, notre nouvelle prévision (abaissée de

0,1 point). La demande intérieure a marqué une

pause soudaine, avec un ralentissement de la

consommation privée (+0,1% sur le trimestre

après quatre trimestres à +0,4% en moyenne) et

une baisse de l’investissement (-0,3%), faisant

suite à trois trimestres de redressement. Les entre-

prises ont aussi réduit leurs stocks, signe du

manque de confiance quant aux perspectives de

demande. Seule la reprise des exportations nettes

a évité une baisse du PIB avec une contribution

positive de 0,2 point. Comme la plupart des obser-

vateurs, nous comptions sur une reprise de

l’investissement productif, facteur clef pour enclen-

cher le cercle vertueux d’une croissance plus sou-

tenue. L’investissement bénéficie de conditions de

financement plus favorables et de mesures fiscales

de soutien. Mais la demande d’investissement

reste déprimée par la faible amélioration des

marges et par le moral dégradé des entreprises.

L’indice de production industrielle a baissé au T2

retrouvant en juin le faible niveau de décembre

2015. La dégradation des commandes, à la fois

sur le marché intérieur et sur le marché exté-

rieur, depuis le mois de mai, et la détérioration

des perspectives de production et d’exportation

confirment ce climat morose. L’indice du climat

des affaires de la Commission européenne se dété-

riore en août dans tous les secteurs et l’indice

composite atteint son plus bas niveau depuis février

2015. L’enquête PMI auprès des directeurs

d’achats signale une contraction dans le secteur de

l’industrie, pour la première fois depuis janvier

2015. Côté ménages, l’indice des ventes au dé-

tail reste sur une tendance encourageante

(+0,8% sur un an) et la dégradation de leur con-

fiance concerne le climat économique mais pas leur

situation financière. Les opinions sur le chômage

sont aussi plus pessimistes, mais ce pessimisme

ne se reflète pas autant dans les perspectives

d’embauches des entreprises. Le taux de chômage

a encore baissé en juillet, à 11,4%, mais la crois-

sance de l’emploi s’est arrêtée, du fait principale-

ment de la baisse de l’emploi indépendant. Au

premier semestre, le secteur privé a créé 516 000

nouveaux emplois nets (net des cessations),

110 000 de moins que sur la même période en

2015, lorsque l’embauche en CDI a bénéficié d’un

important dispositif de baisse des charges, plus

limité cette année. 60% des créations d’emplois en

avaient bénéficié en 2015 contre seulement 30%

au S1 2016. Cette perte d’élan de l’emploi a pu

peser sur la croissance, mais ne remet pas en

cause la tendance à la baisse du chômage ni la

résistance de la consommation des ménages qui

justifie une légère accélération de la croissance au

deuxième semestre.

Politique : trouver les leviers

de la relance économique

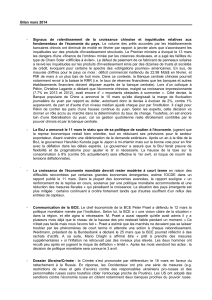

Nous le savions, l’équation budgétaire pour 2017

est très compliquée. La faiblesse de l’économie au

T2 et l’incertitude croissante liée au Brexit et au

cycle électoral européen amèneront certainement

le gouvernement à réviser à la baisse, autour de

1%, les prévisions de croissance pour 2017, au-

jourd’hui à 1,4%. A ce jour, l’objectif gouverne-

mental de ramener le déficit à 1,8% du PIB en

2017, après les 2,3% attendus en 2016, paraît

inatteignable. L’ajustement structurel à pratiquer

serait de l’ordre de 0,5 point de PIB, impensable

pour une économie qui peine à atteindre 1% de

croissance en 2016 avec une orientation budgé-

taire plutôt expansionniste.

Toutefois, le gouvernement ne s’est pas privé de

préparer l’opinion à une révision à la hausse de

l’objectif de 0,5 point de PIB en plus en 2017, la

faiblesse de la croissance pouvant justement servir

d’argument vis-à-vis des partenaires européens. La

révision à la baisse attendue des prévisions expli-

querait une dégradation du déficit de 0,2 point de

PIB par rapport à l’objectif et justifierait ce déra-

page. La faiblesse du cycle est partagée par les

autres grandes économies de la zone, signe que la

reprise n’est pas tout à fait celle que l’on espérait

lors de la rédaction des Programmes de stabilité en

avril. Et l’Italie peut tirer avantage de la crainte dif-

fuse de voir l’économie stagner. Le risque de

perdre le wagon italien, en termes de croissance

mais aussi de stabilité politique, n’est pas accep-

table pour ses voisins, en plein cycle électoral. Le

gouvernement Renzi pourrait donc trouver les es-

paces de flexibilité qu’une interprétation indulgente

(ou selon d’autres complaisante) des Traités per-

met. Au-delà de l’écart dû à une conjoncture moins

bonne, le gouvernement pourra toujours arguer du

surplus d’investissement lié au plan Juncker et

gagner de la flexibilité pour les nouvelles réformes

structurelles (le grand chantier de la réforme de

l’administration publique a été ouvert). Mais cela ne

suffirait pas à relancer la croissance. Le gouverne-

ment réfléchit ainsi à plusieurs mesures, dont le

coût global est difficile à chiffrer à ce stade et le

financement très partiellement évoqué. Miser sur

des mesures visant à améliorer l’offre et donc plus

facilement acceptables par la Commission, tel est

son credo : la baisse de la fiscalité des sociétés

(dont le taux d’imposition passerait de 27,5% à

24%) serait confirmée ; le suramortissement de

l’investissement productif, à l’instar de la Loi Ma-

cron, passerait de 140% à 200% ; la détaxation du

capital réinvesti serait renforcée ainsi que celle de

la part des hausses de salaire résultant de la négo-

ciation au niveau de l’entreprise. Changement de

cadre donc, du soutien à l’emploi au soutien à

l’investissement. Le débat sur la place à des me-

sures de redistribution et de soutien des ménages

n’est pas lancé et probablement pas aussi

prioritaire.

ITALIE : Conjoncture – Août-Septembre 2016

N°16/233 – 12 septembre 2016 3

Secteur bancaire : le maxi-plan de Monte

Paschi, une action vérité à valeur de test

Malgré la enième vague d’hostilité manifestée par

les marchés à l’égard des banques italiennes lors du

vote pour le Brexit, celles-ci n’ont finalement pas pu

bénéficier d’une action de réhabilitation d’ampleur

macrosectorielle, telle qu’envisagé en juillet.

L’accord de principe sur une recapitalisation

préventive du système bancaire que l’Italie

recherchait auprès de l’Europe pour environ

40 Mds € n’a pas été obtenu, la BCE et la

Commission n’ayant pas reçu comme valable

l’argument selon lequel un bail in aurait nui à la

stabilité financière. Une injection de fonds publics

sans partage des pertes préalable aurait pourtant

constitué un tournant majeur dans l’assainissement

des bilans, qui restent lestés d’un stock substantiel

d’expositions non performantes, et un grand pas

vers l’amélioration des profits. L’Italie s’est refusée à

impliquer actionnaires et investisseurs subordonnés

par crainte d’une réplique des remous socio-

politiques et financiers de novembre 2015.

Face à l’impossibilité d’une intervention étatique

exempte de burden sharing, Monte Paschi (MPS),

qui aurait été concernée au premier chef, a décidé

de s’imposer un plan de restructuration drastique

allant au-delà des exigences de la BCE notifiées

début juillet

1

. Ce maxi-plan a été annoncé au

moment des résultats des stress tests de l’EBA qui

ont confirmé la grande fragilité de ses fonds propres

dans le cas d’un scénario adverse

2

. Troisième

banque italienne par les actifs, l’effondrement de sa

capitalisation boursière en un an la prive d’un accès

aisé au marché. L’encours disproportionné

d’expositions risquées à son bilan appelle

aujourd’hui une action énergique pour évacuer

le sentiment d’un risque systémique latent.

L’heure n’est plus aux petits pas. Le plan en trois

ans de la BCE aurait pu nécessiter plusieurs appels

aux marchés, une éventualité peu concevable dans

le contexte actuel.

Le plan a été approuvé par la BCE mais est encore

en phase de réglage avant d’être dévoilé fin

septembre en même temps que le plan stratégique

de la future good bank MPS. Il vise à déconsolider

en une seule fois d’ici à fin 2016 la totalité des

sofferenze de la banque, d’une valeur brute de

27 Mds € (sur 47 Mds € d’expositions non perfor-

mantes) – ce qui en ferait la plus grosse opération

du genre jamais réalisée en Italie –, et à relever de

28% à 40% le taux de couverture moyen des autres

prêts non performants, soit un effort bien supérieur

au plus haut ratio de couverture observé au

1er semestre parmi les huit principales banques, en

l’occurrence celui d’Unicredit à 34%. Les sofferenze

doivent être cédées à un SPV pour 33% de leur

1

Réduction requise des crédits à risque de 47 Mds€ en 2015 en

valeur brute (resp. 24,2 Mds€ nets) à 32,6 Mds€ en 2018 (resp.

14,6 Mds€ net) avec plafonds intermédiaires pour 2016 et 2017.

2

Chute du ratio de solvabilité CET1 de 12,07% en 2015 à -2,44%

en 2018, soit la pire performance de l’échantillon EBA.

valeur brute (contre une valeur nette au bilan de

36,7%). Le financement du SPV se ferait via un triple

tranching : émission de 6 Mds € de titres senior avec

garantie d’Etat et de 1,6 Md € de titres mezzanine

souscrits par Atlante 2

3

, et souscription de la tranche

equity par les actionnaires de MPS pour 1,6 Md €.

Une augmentation de capital de 5 Mds €, si possible

également avant la fin de l’année, couvrirait les

pertes induites par ces opérations. JP Morgan

accorderait à MPS un prêt relais de 6 Mds € compte

tenu de l’antériorité du transfert des sofferenze sur

l’augmentation de capital. Cette dernière doit être

pré-garantie par un consortium de huit banques,

mais l’accord prévoit de nombreuses clauses

suspensives, parmi lesquelles le succès préalable

de la cession des sofferenze, qui introduisent un

risque d’exécution. Sa superposition probable avec

le référendum de cet automne est un autre risque

pour son bon déroulement, bien que lier les deux

événements ne nous semble pas forcément

pertinent. L’Italie a un intérêt objectif au succès

de l’opération, sans quoi une mise en résolution

de MPS pourrait être mise en œuvre. Le

calendrier pourrait étre aménagé. Par précaution, la

taille de l’appel au marché pourrait en outre être

réduite selon le traitement des 4,9 Mds € de titres

subordonnés MPS en circulation : la conversion

volontaire en actions des obligations détenues par

les investisseurs institutionnels et/ou le rachat par

l’Etat de celles aux mains des investisseurs privés.

Les stress tests ont aussi rappelé la situation de

solvabilité tendue d’Unicredit, qui pourrait également

se fragiliser davantage si la banque souhaitait

améliorer ses ratios de couverture (ratio CET1 de

10,3% fin juin contre 10,5% fin mars). Le change-

ment de gouvernance récent a marqué le lancement

d’une large réflexion stratégique autour du renfor-

cement du bilan. Au terme de la revue en cours, la

banque devrait annoncer des ventes d’actifs (Fineco,

Pekao, Pioneer) – dont il faudra évaluer les consé-

quences sur la profitabilité future –, voire aussi un

appel de capitaux. Unicredit songe en outre à une

maxi-cession de sofferenze (20 Mds € soit 40% de

l’encours total). Ces projets tendent à démontrer,

avec le plan de MPS et d’autres qui pourraient

suivre, que les banques consentent à passer la

vitesse supérieure pour échapper au jugement

sévère des marchés, ce qui peut-être hâtera

aussi la consolidation du secteur. Mieux vaut ne

pas faire du décollage de la croissance du PIB et du

crédit un préalable à un tel mouvement au vu des

derniers chiffres connus (baisse de 0,7% sur un an

du crédit aux entreprises et aux ménages en juillet).

Achevé de rédiger le 8 septembre 2016

3

Comme Atlante, Atlante 2 est un fonds géré par Quaestio. Mais

à la différence d’Atlante, il ne peut investir que dans les tranches

mezzanine ou junior de sofferenze titrisées, et pas dans les aug-

mentations de capital (certaines banques ne veulent/peuvent pas

devenir actionnaires même indirectes d’autres banques). Atlante 2

permet aussi de capter le solde des dotations partiellement ver-

sées à Atlante à cause de la contrainte pour chaque banque de ne

pas détenir plus de 20% de son capital. Au 8 août, Atlante 2 était

doté de 1,7 Md€. La collecte se poursuivra jusqu’en juillet 2017.

ITALIE : Conjoncture – Août-Septembre 2016

N°16/233 – 12 septembre 2016 4

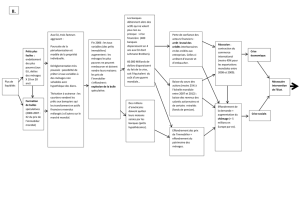

Italie : panorama conjoncturel trimestriel au 8 septembre 2016

Malgré la performance du commerce extérieur, la faiblesse de

la demande domestique a conduit à une croissance nulle du

PIB au T2.

L’investissement brut total a diminué de 0,3% au T2, du

fait du ralentissement dans le secteur des transports et de

la baisse de l’investissement en biens d’équipement.

Les enquêtes montrent une dégradation de la production

actuelle et future, ainsi qu’un fléchissement des commandes

en août. Les perspectives de commandes s’améliorent.

L’indice PMI de l’industrie descend à 49,8, signalant une con-

traction de l’activité pour la première fois depuis février 2015.

Le climat de confiance ESI se détériore en août dans

toutes ses composantes.

Les commandes chutent de 9,4 % en glissement annuel en

mai, à cause d’une baisse de 13,3 % des commandes domes-

tiques et de 3,6 % des commandes étrangères.

ITALIE : Conjoncture – Août-Septembre 2016

N°16/233 – 12 septembre 2016 5

En dépit d’une situation financière en nette amélioration,

la confiance des consommateurs se dégrade du fait de

l’incertitude économique et politique.

Le taux de chômage continue de baisser en 2016 et s’établit

à 11,4% en juillet tandis que la croissance de l’emploi s’est

arrêtée.

La croissance du crédit ne parvient pas à se renforcer (-0,4%

sur un an en juin) : nouvelle rechute du crédit aux entreprises

(-2,3%), modération du crédit aux ménages (+2,1%).

Une stabilisation des ratios loin de suffire pour que les

banques se sentent tirées d’affaire, d’autant que les tendances

du crédit ne sont guère engageantes.

Sources : SNL, banques, Crédit Agricole S.A./ECO

Le choc du Brexit a été à moitié absorbé durant l’été. Par sa

taille et son profil de risque, l’évolution de l’action Monte Paschi

pèse sur l’orientation de tout le secteur bancaire italien.

Les résultats du T2 sont négatifs en moyenne sur un an, un peu

meilleurs sur un trimestre grâce aux commissions et aux gains

de trading. Mais le coût du risque opère une forte remontée.

-8%

-6%

-4%

-2%

0%

2%

4%

6%

8%

10%

2009 2010 2011 2012 2013 2014 2015 2016

Total SNF Ménages

a/a

Croissance de l'encours de crédit

au secteur privé non financier

Sources : Banque d'Italie, Crédit Agricole S.A.

0%

5%

10%

15%

20%

2008 2009 2010 2011 2012 2013 2014 2015 2016

Sofferenze / Encours de crédit

Total (brut) Total (net)

SNF (brut) Ménages (brut)

Sources : Banque d'Italie, Crédit Agricole S.A.

30

40

50

60

70

80

90

100

110

janv. févr. mars avr. mai juin juil. août sept.

Indices actions

Indices normés à 100 début 2016

Euro stoxx banks MSCI world banks

Bq italiennes Bq allemandes

Bq françaises Bq espagnoles

Sources : Bloomberg, Crédit Agricole S.A./ECO

Mds € 2015 16T1 16T1 Δ a/a Δ t/t 16S1 Δ a/a

Produit net bancaire 57,2 13,7 14,9 2,1% 9,1% 28,6 -3,7%

Produits nets d'intérêts 28,0 6,8 6,6 -5,9% -1,7% 13,4 -5,2%

Commissions nettes 22,0 5,3 5,5 -4,0% 3,2% 10,7 -4,5%

Gains/pertes nets de trading 4,4 0,9 1,8 67,8% 94,2% 2,7 -4,6%

Frais généraux 33,3 8,0 8,0 -1,4% 0,6% 16,0 -1,5%

Résultat brut d'exploitation 23,9 5,7 6,9 6,6% 21,2% 12,6 -6,4%

Coût du risque 12,4 2,9 4,1 36,1% 39,7% 7,0 18,3%

Résultat net 5,4 1,1 1,1 -41,3% 1,2% 2,3 -43,9%

Compte de résultat agrégé

9 banques : Unicredit, ISP,MPS, BP, BPM, UBI, BPER, Carige, Credem

6

6

1

/

6

100%