Les politiques budgétaires en question de part et d`autre

Blocage politique aux Etats-Unis sur la politique budgétaire. Mais le secteur privé continue

de montrer des signes de vigueur très encourageants (consommation, emploi).

La croissance est au point mort dans la zone euro et au Royaume-Uni. En Amérique latine,

les bonnes nouvelles s’accumulent (Brésil, Mexique).

Aux Etats-Unis, le Dow Jones a battu de nouveaux records.

Les politiques budgétaires en question de

part et d’autre de l’Atlantique

Etats-Unis : désaccords entre démocrates et républicains sur le budget. Paul Ryan, président

républicain de la commission du Budget de la Chambre des représentants, a présenté mardi

un projet de budget. Celui-ci prévoit de réduire le déficit de 4 600 Mds $ sur 10 ans en

supprimant la réforme de santé mise en place par B. Obama en 2010 et en réduisant les

dépenses sociales. Le président a rejeté cette proposition lors d’une intervention dans la

presse en rappelant que son objectif est de « faire croître l’économie, de remettre les gens

au travail, et qu’en faisant cela, les recettes augmenteront » et non pas de « rechercher un

budget équilibréàtout prix ». Les démocrates proposent, de leur côté, un mix de hausse

d’impôts et de baisse des dépenses (conduisant à une baisse du déficit de 1 850 Mds $ sur

10 ans). Tandis que le plan républicain entérine les coups de rabot budgétaire (sequesters),

le plan démocrate propose de les annuler.

Mesures proposées par les républicains et les démocrates (en Mds $)

Notre analyse : malgré les appels continus de B. Obama à trouver un accord sur le budget,

les points de blocage subsistent. Le 27 mars est la date limite à laquelle le Congrès doit

adopter une loi (« Continuing Resolution ») permettant au gouvernement fédéral de

fonctionner pendant le reste de l'exercice 2013. Une absence de compromis avant cette date

est difficilement envisageable. Aucun parlementaire ne prendra ce risque. En revanche, il est

désormais probable que le compromis ne reviendra pas sur les « séquestres » en place

depuis le 1er mars, auquel cas nous serions conduits à revoir à la baisse d’environ un demi-

point notre prévision de croissance pour 2013 (de 2,3% à 1,7-1,8%). A noter : le Consensus

a déjà commencéàréviser la prévision pour 2013 (1,8% en mars vs 1,9% en février) mais en

laissant inchangée sa prévision pour 2014 (2,8%). Quoi qu’il en soit, cette dernière nous

semble toujours trop élevée compte tenu de l’austérité budgétaire qui s’annonce.

Union européenne : cinq priorités pour revigorer la croissance, la compétitivité et l’emploi. J-

M. Barroso président de la Commission européenne a présenté cinq priorités lors du conseil

européen des 14 et 15 mars : (1) assurer un assainissement budgétaire différencié et

favorable à la croissance, (2) rétablir des conditions normales de prêt à l’économie, (3)

promouvoir la croissance et la compétitivité, (4) lutter contre le chômage et les retombées

sociales de la crise, (5) moderniser les administrations publiques.

Le Portugal obtient un an de plus pour atteindre ses cibles budgétaires. Le pays aura jusqu’à

2015 pour réduire son déficit sous le seuil de 3% du PIB.

Le 15 mars 2013

Ce document est rédigé par Amundi, Société de Gestion

de Portefeuille agréée par l’AMF sous le n° GP 04000036.

Société Anonyme au capital de 584 710 755 euros. Siège

social : 90 boulevard Pasteur 75015 Paris – 437 574 452

RCS Paris.

Les informations contenues dans ce document sont le

reflet de l’opinion de la société de gestion et sont fondées,

à la date d’édition du document, sur des sources réputées

fiables. Du fait de leur simplification, les informations

données dans ce document sont inévitablement partielles

ou incomplètes et ne peuvent dès lors avoir une valeur

contractuelle.

Cette publication ne peut être reproduite, en totalité ou en

partie, sans notre autorisation. Amundi décline toute

responsabilité en cas de pertes directes ou indirectes

causées par l’utilisation des informations fournies dans ce

document.

L’ISR selon Amundi

Notre analyse : les chefs d’Etat et de gouvernement s’accordent sur les effets néfastes

d’une austérité trop forte simultanément en Europe. Les officiels allemands, en marge du

Conseil, soutiennent très clairement cette position. L’approche de la Commission est

désormais beaucoup plus flexible. C’est une bonne nouvelle compte tenu de la situation

conjoncturelle dégradée en Europe car cela signifie implicitement que les gouvernements

vont pouvoir laisser fonctionner les stabilisateurs automatiques sans (trop) se soucier des

conséquences sur les déficits publics. L’exemple du Portugal illustre l’attitude plus

conciliante de la Commission en ce qui concerne les « dérapages budgétaires ».

La conjoncture se raffermit aux Etats-Unis

et se détériore en Europe

Etats-Unis : des signes toujours rassurants sur l’économie américaine

Les ventes au détail sont solides, les demandes hebdomadaires d’allocations chômage

refluent. Hors automobiles, matériaux de construction et essence, la hausse est de 0,4% en

février, soit un taux de croissance de quelque 4% en rythme annualisé sur les deux

premiers mois de l’année par rapport au T4 2012. Les demandes d’allocation (moyenne

mobile sur 4 semaines) tombent à leur plus bas niveau depuis le 1er trimestre 2008.

Notre analyse : rappelons que le poste des ventes mentionné ci-dessus sert de base aux

comptables nationaux pour estimer la consommation des ménages. Leurs dépenses

pourraient avoir accéléré plus nettement que prévu au T1. Toutefois, la remontée des prix de

l’essence a sans doute un peu dopé l’inflation. Comme les ventes au détail sont publiées à

prix courants, la consommation en volume est donc peut-être moins dynamique qu’il n’y

paraît. Ceci dit, les ménages bénéficient désormais du raffermissement du marché du travail.

Rappelons que la moyenne mobile sur 4 semaines des demandes d’allocation chômage est

considérée comme un indicateur avancé de l’emploi. Il s’agit d’une bonne nouvelle, surtout

compte tenu de l’incertitude budgétaire (cf. section I).

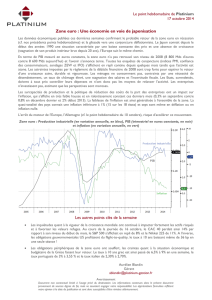

Zone euro : les chiffres de production industrielle déçoivent, l’inflation ralentit

Zone euro : la production industrielle s’est contractée de 0,4% en janvier (-1,3% sur un an).

Le recul est marqué en France (-1,2% sur le mois, -3,5% sur un an). La production stagne

en Allemagne sur le mois (-1,3% sur un an). On observe un rebond en Espagne et au

Portugal. Mais dans les deux cas, cela ne change pas la tendance : sur un an, la production

est en repli de 5% (corrigé des jours ouvrés) en Espagne et de -1.5% au Portugal. En

dehors de la zone euro, la situation n’est pas meilleure : au Royaume-Uni, la production se

replie de 1,2% en janvier (-2,9% sur un an).

Notre analyse : l’entame du 1er trimestre sur la production industrielle confirme qu’un

ralentissement économique marqué est en cours en zone euro. Il est beaucoup trop tôt pour

tirer une conclusion du rebond observé au Portugal et en Espagne. En Allemagne, nous

continuons d’anticiper un rebond de l’activité au T1 tandis qu’en France le risque est de voir

le PIB se contracter de nouveau. Au Royaume-Uni, le repli s’explique par le ralentissement

des activités de maintenance sur les plateformes pétrolières de mer du Nord. Les

statistiques publiées confirment que la croissance est au mieux au point mort en Europe.

Contrairement à la zone euro, le Royaume-Uni bénéficie de l’affaiblissement de sa devise

déjà très sous-évaluée. Dans une interview, Mervyn King, le gouverneur de la BoE, souligne

que son pays profite déjà du rebond des exportations (cf. section IV. 1).

Zone euro : l’inflation ralentit. En France, l’inflation (harmonisée) a ralenti à 1,2% sur un an

en février (vs 1,4% en janvier), et ce malgré des pressions haussières sur les prix de

l’alimentation et de l’énergie. Ceci s’explique notamment par une baisse inattendue des prix

des transports et télécommunications (-1,7% sur le mois). En Allemagne, l’inflation sur un an

est tombée à 1,8% (vs 1,9% en janvier et 2,0% en décembre), au plus bas depuis plus de

deux ans. En revanche en Espagne, l’inflation reste plus élevée mais sans tendance claire

(+2,9% sur un an).

Notre analyse : en France et en Allemagne, il s’agit probablement d’un point bas. En

Allemagne, les hausses de salaires devraient progressivement faire remonter l’inflation.

Ceci dit, les hausses de prix généralisées ne sont à craindre ni en France, ni dans la zone

euro prise dans son ensemble. Les pressions restent clairement baissières sur la

croissance et le marché du travail va continuer de se détériorer cette année (sauf en

Allemagne). En cas de contraction plus marquée de l’activité, la BCE dispose donc de

L’ISR selon Amundi

marges de manœuvre pour assouplir sa politique monétaire, que ce soit de façon

conventionnelle (baisse de son taux refi) ou non conventionnelle, avec potentiellement un

programme d’assouplissement quantitatif. Ceci dit, la BCE n’agira sans doute pas avant

l’été, attendant de voir si sa prévision d’un rebond au 2nd semestre se profile ou non.

Emergents : signaux positifs au Brésil et

au Mexique

Brésil : bonnes nouvelles en janvier. L’activité semble avoir démarré sur une note plus

positive cette année relativement au 2nd semestre 2012. Les chiffres de la production

industrielle publiés la semaine dernière ont surpris à la hausse en augmentant de 2,5% en

glissement mensuel en janvier (vs +1,6% prévu par le consensus), ce qui représente une

hausse de 5,7% sur un an (niveau le plus élevé depuis février 2011). Les ventes de détail

sont, elles aussi, sorties mieux qu’attendu (+0,6% en glissement mensuel en janvier, +5,9%

sur un an). Par ailleurs, l’investissement donne enfin des signes de reprise : la composante

de biens d’équipement de la production industrielle s’est fortement redressée en janvier

(+8,2 % sur le mois, +17,3% sur un an).

Notre analyse : une reprise de l’investissement serait de bon augure pour l’économie

brésilienne pour qui la demande domestique repose essentiellement sur la consommation.

Le rebond de l’investissement s’est fait attendre. Après trois trimestres de baisse entre T1 et

T3 2012, la contribution de l’investissement à la croissance était redevenue positive au T4

2012 (+0,5%). Elle pourrait être encore plus élevée au 1er semestre 2013.

Mexique : l’agence Standard & Poor’s met la note souveraine sous perspective positive.

Une amélioration de la note (actuellement à BBB) serait la première depuis 5 ans. S&P

justifie sa décision par le fait que le nouveau Président Pena Nieto (en fonction depuis le 1er

décembre) entend ouvrir le secteur de l’énergie aux investissements privés. Une telle

décision permettrait d’augmenter et de diversifier les recettes fiscales, et donc de donner

au gouvernement de plus amples marges de manœuvre : le « leverage » fiscal est décisif

pour promouvoir les réformes structurelles et augmenter le taux de croissance potentiel.

Rappelons que l’industrie pétrolière est un monopole d’Etat depuis 75 ans et que Pemex

contribue à hauteur d’un tiers au budget de l’Etat. Le quasi-monopole public n’avait pas

empêché la production pétrolière de baisser depuis 8 ans. Selon le Ministre de l’Energie, la

« revitalisation » du secteur pétrolier via des investissements privés devrait permettre

d’augmenter le taux de croissance du PIB de 2 points de pourcentage.

Notre analyse : s’il n’est pas surprenant, le message délivré par S&P est très fort. Toutefois,

pour ne pas décevoir les marchés, la nouvelle administration devra agir vite.

Politiques monétaires : la Chine s’inquiète

de l’inflation, pas le Mexique

La Banque Populaire de Chine (PBoC) vigilante sur l’inflation. Après la publication d’un

chiffre d’inflation supérieur aux attentes en février (+3,2% contre +3% attendu), le

gouverneur de la PBoC Zhou Xiaochuan a déclaré, en marge de la session annuelle du

parlement, que la banque centrale devrait rester « vigilante quant à l’inflation » contre

laquelle elle lutterait « par le biais de la politique monétaire et d’autres mesures ». En effet,

l’inflation est à son plus haut depuis 10 mois.

Notre analyse : rappelons que, la semaine dernière, la Chine avait abaissé la cible d’inflation

de 4% pour 2012 à 3,5% pour 2013. L’annonce du gouverneur indique que la PBoC pourrait

durcir sa politique monétaire. En effet, les autorités chinoises semblent enclines à accepter

une croissance économique légèrement plus faible au profit d’un meilleur contrôle de

l’inflation.

Le Brésil, lui aussi, vigilant sur l’inflation. Les minutes du comité de politique monétaire de

mars publiées jeudi indiquent que la banque centrale (BCB) perçoit des risques

inflationnistes, notamment en ce qui concerne l’alimentation. Ses prévisions d’inflation pour

2014 se situent au-dessus de sa cible.

L’ISR selon Amundi

La BCB précise qu’elle sera très vigilante en ce qui concerne l’inflation mais qu’elle portera

une grande attention aux indicateurs économiques pour déterminer la prochaine étape de sa

politique de taux directeur (actuellement à 7,25% ; soit son plus bas historique), ce qui a

freiné la progression des taux courts de ces dernières semaines.

Notre analyse : à un an de l’élection présidentielle brésilienne, les autorités sont plus que

jamais préoccupées par l’inflation et en font une priorité. Un proche de Dilma Rousseff a

déclaré que le gouvernement était prêt à tolérer une appréciation du taux de change afin de

lutter contre l’inflation importée et qu’il ne s’opposerait pas à une parité USD/BRL en

dessous de 2. C’est un revirement car jusqu’à une période récente, le gouvernement

s’inquiétait très ouvertement des risques liés à la surévaluation de la devise.

La banque centrale mexicaine baisse son taux directeur de 50 pb à 4%, soit le taux le plus

bas de son histoire. C’est son premier mouvement depuis 2009. La banque centrale a

indiqué que l’inflation (à +3,5% sur un an en février) ne constituait plus un problème de

moyen terme pour le Mexique et qu’elle s’attendait à ce que celle-ci repasse en dessous de

3% au 2nd semestre.

Notre analyse : contrairement à la Chine, le Mexique est moins préoccupé par l’inflation que

par la croissance. Il souhaite mettre l’accent sur la stimulation de l’activitééconomique. La

banque centrale a, d’ailleurs, souligné que les risques baissiers restaient importants en ce

qui concerne l’économie mondiale.

Banque d’Angleterre : Mervyn King ne veut pas que la livre baisse. Il précise que la BoE ne

cherche pas à affaiblir davantage la livre dont le cours doit rester déterminé par les marchés.

Il se veut rassurant sur la reprise économique qu’il juge « en vue », et estime qu’au vu des

fondamentaux, la livre devrait désormais rester globalement stable. L’objectif est d’assurer

une reprise et ramener graduellement l’inflation à sa cible de 2%.

Notre analyse : M. King cherche à rassurer les partenaires commerciaux du Royaume-Uni.

Les déclarations récentes laissaient entendre que la BoE s’apprêtait à mettre en place un

nouveau plan d’achat d’actifs. Ce n’est pas pour affaiblir la devise mais pour relancer le

crédit domestique. Il cherche ainsi àéviter les interprétations trop rapides de cambistes.

Marchés financiers : le Dow Jones de

record en record

Marchés de taux et de changes : semaine calme sur les marchés souverains

Une semaine calme sur les marchés souverains. Les taux d’intérêt ont relativement peu

évolué sur la semaine, en légère hausse en Espagne et légère baisse dans les pays du

coeur. L’Italie a émis 3,3 Mds €àmaturité 3 ans (taux moyen de 2,48%) et 2 Mds €à

maturité 15 ans (taux moyen de 4,90%). C’est la deuxième fois consécutive que le taux

d’émission à 3 ans augmente : début janvier, il était de 1,85%. Dans le cadre d’émissions

non planifiées, l’Espagne a, pour sa part, émis pour 0,8 Md €à15 et 30 ans.

Notre analyse : l’attentisme a prévalu lors de cette semaine pauvre en chiffres

macroéconomiques. Le marché est encore en attente de plus de visibilité sur la scène

politique italienne. L’incapacitéàformer un gouvernement en Italie pourrait peser sur les

obligations souveraines dans les semaines à venir, avec probablement une intensification

des tractations la semaine prochaine au sujet de la formation d’un gouvernement.

L’Irlande réémet sur le 10 ans dans le cadre d’une émission syndiquée. C’est la première

fois depuis 2010. L’Irlande a ainsi levé 5 Mds €àun taux moyen de 4,15% alors que la

demande a dépassé les 12 Mds €. L’Irlande a ainsi satisfait ses besoins de financement et

n’aura, selon le gouvernement, qu’à lever 1,5 Mds € pour assurer son financement jusqu’à

fin 2014.

Notre analyse : si la forte demande pour les obligations irlandaises est indéniable, cette

syndication n’ouvre pas pour autant la porte des OMT à l’Irlande.

Le dollar se déprécie face à l’euro et au yen. La parité USD/JPY a atteint lundi son plus haut

niveau depuis août 2009 avant de baisser quelque peu tandis que la parité EUR/USD s’est

L’ISR selon Amundi

stabilisée autour de 1,30, soit ses niveaux de début décembre. Suite aux déclarations de

Mervyn King, la livre s’est appréciée de 0,9% contre l’euro sur la semaine mais son niveau

est encore 6,3% plus bas qu’en début d’année.

Notre analyse : le yen pourrait continuer d’être sous pression à court terme, le prochain

comité de politique monétaire de la banque du Japon se tenant le 4 avril. Les déclarations

offensives, cette semaine, du nouveau gouverneur de la BoJ, M. Kuroda, prouvent une

nouvelle fois son volontarisme. La livre pourrait souffrir à court terme avec d’éventuelles

annonces fortes de la BoE dans un contexte macroéconomique morose (cf. section II.2).

Le peso mexicain à son plus haut depuis septembre 2011 contre le dollar, suite à la baisse

de taux surprise de 50 pb de la banque centrale vendredi dernier (cf. section III) et au

changement de perspective de la notation du Mexique par S&P (cf. section II). Le peso s’est

ainsi apprécié de 1,4 % contre le dollar sur la semaine. La prime de CDS a, elle, baissé pour

atteindre son plus bas niveau depuis juin 2008.

Notre analyse : les bonnes nouvelles sur l’économie mexicaine et la politique ambitieuse

des autorités devraient permettre au peso mexicain de s’apprécier davantage contre le

dollar. Rappelons que le taux de change réel effectif du Mexique n’est que légèrement

supérieur à sa moyenne de long terme.

Marchés du crédit : un marché sans

grande tendance

Le marché du crédit sans grande tendance. Les spreads ont évolué sans grande tendance

au cours des dernières séances, après avoir rebondi la semaine dernière. Les marchés du

crédit ne semblent pas préoccupés par les incertitudes politiques planant sur l'Italie depuis

les élections. Le marché primaire reste fortement plébiscité, non seulement aux États-Unis,

mais également en Europe, confirmant le dynamisme de la demande.

Notre analyse : les obligations américaines à haut rendement ont généré un rendement total

de 3 % en moyenne depuis le début de l'année, contre près de 2 % seulement pour les

obligations européennes de même catégorie. Bien que les valorisations absolues et

relatives ne soient plus si attractives, les flux et les facteurs techniques continuent de

soutenir ces segments de marché du crédit dotés d'un portage intéressant. En revanche,

bien qu'elles aient surperformé les principaux emprunts d'État d'environ 60 pb, les

obligations d’entreprise IG ont enregistré une performance inférieure avec un rendement

total de 73 pb aux États-Unis et de 63 pb en Europe. Le portage et la chasse au rendement

sont toujours de rigueur dans cette première partie de l'année. Les obligations américaines à

haut rendement représentent, par exemple, 5 % seulement de l'encours de dette du marché

obligataire américain, mais 16 % du rendement total disponible. À cet égard, le 3ème volet

d'assouplissement quantitatif de la Fed (QE3) demeure un solide facteur de soutien

technique. Les bonnes nouvelles macroéconomiques aux États-Unis et en Allemagne,

conjuguées au changement de politique monétaire et budgétaire au Japon, ont dans

l’ensemble une incidence positive sur les obligations d’entreprise.

Marchés d’actions : lentement mais

sûrement

Lentement mais sûrement. Les marchés ne varient pas beaucoup d’un jour sur l’autre.

D’ailleurs, la volatilité implicite (indice VIX) est revenue à un plus bas de 6 ans. Mais ils

restent orientés à la hausse. Le Dow Jones continue de marquer des records historiques

soutenu par l’économie (cf. section II.1), le Nikkei continue aussi sur sa lancée (nomination

du gouverneur de la BoJ par la chambre basse). Rappelons qu’il a lui aussi cassé dès

février la borne haute de son canal horizontal qui a tenu 5 ans. Les autres marchés réputés

plus cycliques, à savoir la zone euro et les marchés émergents sont toujours un peu en

retrait. En Europe, le DAX n’est certes plus qu’à 1% de son record historique mais le MIB

recule encore cette semaine (effet retardé de la dégradation de Fitch sur une adjudication

décevante). Quant aux émergents, la Chine pâtit cette semaine d’un discours un peu trop

restrictif de la banque centrale alors que le Brésil continue de souffrir.

6

6

7

7

1

/

7

100%