Synthèse Déflation corrigée (FK)

SYNTHESE corrigée

Complétez le texte ci-dessous avec les expressions suivantes :

trappe à liquidité ;salaires réels ; coût unitaire global ;déséquilibre ;la valeur réelle

(x2) ;l’effet de substitution ;négative ;se désendetter ;demande globale (x2) ; « rampante » ;

dépréciation ; crédit ;taux d’intérêt nominal ; consommation ;demande; rentabilité ;

nominale (x2) ; l’effet de revenu ;l’offre ; faillite ; pousser ; l’illusion nominale ; taux

d’intérêt réels ; « symétrique » ; production ; credit crunch ; négatif ; se désendettent ; des

taux nominaux très faibles ; salaires nominaux ; plus vite ; patrimoine ; débiteurs ;la

liquidité ;en termes réels ; prix (x2) ; monétaire ;effet de richesse négatif ;retardent ;

créances ; taux d’intérêt directeurs ;urgence ; stocks ; profitabilité ;déflation par la

dette ;pouvoir d’achat ; réelle ;corde.

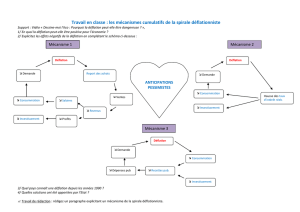

La déflation n’est pas un déséquilibre macroéconomique « symétrique » de l'inflation. En

effet, si une inflation « galopante » peut gravement déstabiliser les structures de l’économie

(cas de l’ « hyperinflation » allemande de 1923 par exemple), une inflation « rampante » peut

présenter certains avantages à court terme en favorisant les débiteurs. La déflation au

contraire, est souvent associée à l’image d’une spirale « descendante » ou d’un « cercle

vicieux ».

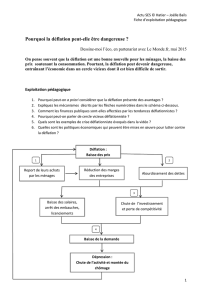

Une spirale déflationniste présente triple dimension : une baisse durable des prix : c’est la

déflation nominale ; une déflation monétaire correspondant à une réduction du stock de

monnaie, c’est-à-dire un dégonflement de la masse monétaire ; une déflation réelle, en

d’autres termes une baisse de la production liée à une contraction de l’activité économique.

La baisse durable des prix entraînent une augmentation des salaires réels et des taux d’intérêt

réels : ces deux hausses conduisent à une baisse de la profitabilité incitant les entreprises à

renoncer à d’éventuels investissements. De leur côté les ménages, sous l’hypothèse que

l’effet de substitution l’emporte sur l’effet de revenu, sont incités à épargner davantage ; de

surcroît ils retardent leurs achats, attendant que les prix baissent encore. La consommation

diminue au niveau macroéconomique. Au final, la demande globale diminue.

Une politique monétaire de baisse des taux d’intérêt directeurs nominaux devient alors

délicate à mettre en œuvre : l’association d’un taux d’inflation négatif à un taux d’intérêt

nominal qui ne peut descendre en dessous de 0% fait que le taux d’intérêt réel reste élevé et

bloque toute reprise. Les agents économiques, malgré des taux nominaux très faibles, ne

prendront aucun risque en contractant des crédits pour acheter des actifs. Ils préféreront

conserver leur patrimoine liquide. Cette préférence pour la liquidité être perçue comme une

trappe à liquidité (on ne peut pas pousser sur une corde , écrivait Keynes).

Les producteurs réduisent leur production et leurs prix pour écouler leurs stocks d’invendus.

Leurs fournisseurs également. Pour réduire les prix, ils peuvent alors être tentés de réduire

les salaires nominaux. Or, même si les prix baissent (ce qui peut être favorable au pouvoir

d’achat des travailleurs, toutes choses étant égales par ailleurs) l’illusion nominale amène ces

travailleurs à réduire leur consommation, accentuant la baisse de la demande globale.

Si les prix de vente des entreprises baissent plus vite que leur coût unitaire global, leur marge

devient négative. Cette situation ne peut durer sous peine de faillite. Or, la multiplication des

faillites peut fragiliser les banques enregistrant des pertes du fait du non recouvrement de

certaines de leurs créances. Devenant plus méfiantes, elles durcissent leurs conditions d’octroi

de crédits : c’est le credit crunch, donc une baisse de l’offre de crédits qui, se conjuguant à la

baisse de la demande de crédits, bride encore plus l’investissement.

Les banques peuvent aussi enregistrer de grandes pertes avec la faillite de promoteurs

immobiliers ayant financé à crédit des projets dont la rentabilité chute en raison notamment

de l’effondrement des prix sur ce marché. En effet, les agents économiques fortement endettés

voyant la valeur réelle de leurs dettes « s’alourdir » automatiquement du fait de la baisse des

prix, cherchent au plus vite à se désendetter, quitte à vendre en urgence des actifs mobiliers

(actions notamment) et immobiliers. Le surendettement et la déflation nominale apparaissent

comme deux phénomènes cruciaux, car en adoptant une attitude rationnelle de

désendettement les acteurs contribuent à la chute des prix. Et cette chute des prix accélère la

hausse de la valeur réelle des unités de dette restante. Donc plus les acteurs se désendettent et

plus ils doivent rembourser en termes réels : c’est le mécanisme de la déflation par la dette

mis en évidence par Irving Fisher en 1933. Cette dépréciation des actifs ampute également le

patrimoine de certains ménages qui peuvent ralentir leur consommation sous l’impact d’un

effet de richesse négatif.

L’ensemble de ces mécanismes entretiennent donc leurs effets négatifs dans un processus

cumulatif.

1

/

2

100%