La courbe des taux au Canada devrait se pentifier

9 juillet 2015

1

La courbe des taux au Canada devrait se pentifier

relativement à celle aux États-Unis

Nous continuons de prévoir que la Réserve fédérale américaine

entreprendra le resserrement de sa politique monétaire lors de sa

réunion de septembre, et qu'elle procèdera à deux hausses de 25

points de base du taux cible des fonds fédéraux d'ici la fin de 2015.

Compte tenu de l'accélération de la croissance de l'économie

américaine, de l'amélioration continue des conditions sur le marché du

travail et d’un niveau de confiance plus élevé à l’effet que l'inflation

retournera à sa cible de 2% à moyen terme, les dirigeants de la

Réserve fédérale jugeront appropriée une première hausse des taux

d'intérêt dans la deuxième moitié de 2015.

Du côté canadien, les perspectives sont moins optimistes; l'économie a

probablement souffert d’une légère récession technique lors de la

première moitié de 2015. Les retombées de l'effondrement des prix du

pétrole continuent de peser sur l'économie. En effet, le secteur de

l'extraction de pétrole et de gaz a joué un grand rôle dans le repli

mensuel de 0,1 % du PIB réel du Canada en avril. Il s'agissait alors du

cinquième repli mensuel consécutif du PIB réel au cours des six

derniers mois. Nous soutenions depuis un certain temps que la reprise

des cours du pétrole brut entre la mi-mars et le début de mai allait être

de courte durée car la croissance de l’offre mondiale s’avère très

résiliente et que le contexte actuel d’offre excédentaire sur le marché

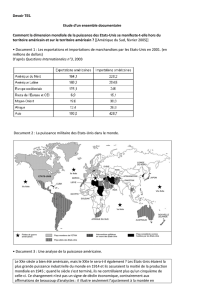

mondial persistera jusqu’à la fin de 2016. Par exemple, la Energy

Information Administration estime que l’offre mondiale de pétrole

excédera la demande de 1,5 M et de 0,6 M de barils par jour,

respectivement, au cours de la deuxième moitié de 2015 et en 2016

(voir le graphique ci-dessous). La récente chute des prix du pétrole brut

semble concorder avec nos perspectives. De plus, la baisse des prix de

l'énergie que nous envisageons devrait constituer un obstacle à la

croissance de l'économie canadienne dans les prochains mois. Plus

précisément, nous avons révisé à la baisse nos prévisions de

croissance du PIB réel pour 2015 et 2016. Notre prévision pour le PIB

réel canadien en 2015, qui s'établissait à 1,9 %, est ramenée à 1,2 %.

Nous prévoyons maintenant que le PIB réel en 2016 augmentera de

2,0 % par rapport à notre estimation précédente de 2,1 %.

Nous prétendons depuis un certain temps que la Banque du Canada

devra retrancher encore 25 points de base à son taux directeur d'ici la

fin de l'année afin de stimuler l'économie. Par contre, la chute

inattendue du PIB en avril, un solde commercial de marchandises plus

faible que prévu en mai et les résultats décevants de l'Enquête de la

Banque du Canada sur les perspectives des entreprises nous portent à

croire qu'une baisse des taux est imminente. Nous prévoyons donc que

la banque centrale abaissera son taux cible pour le financement à un

jour d'une autre tranche de 25 points de base lors de sa réunion du

15 juillet, pour le fixer à 0,50 %.

Une telle divergence entre les politiques monétaires du Canada et des

États-Unis devrait produire un élargissement des écarts de taux entre

les deux pays, particulièrement sur le segment court de la courbe de

rendement. Les récents développements au niveau du marché de

l'emploi au Canada se sont révélés plus faibles qu’aux États-Unis, et

l'écart entre les taux de chômage américain et canadien n'a cessé de

se creuser. Notre modèle prévisionnel de l'emploi continue d'indiquer

une amélioration des conditions sur le marché du travail aux États-Unis

dans les prochains mois, puisque les inscriptions initiales au chômage

demeurent historiquement basses, le nombre d’ouvertures de postes

atteint de nouveaux sommets et les entreprises signifient toujours leur

volonté à embaucher. En ce qui concerne le Canada, nous prévoyons

que le taux de chômage fléchira, mais à un rythme beaucoup plus lent

qu'aux États-Unis. Nos prévisions sont que le taux de chômage au

Canada oscillera autour d’une moyenne de 6,7 % et 6,6 %,

respectivement, lors de 2015 et 2016. Outre la divergence des

politiques monétaires, nos attentes pour une diminution plus rapide du

taux de chômage aux États-Unis qu’au Canada devraient aussi

alimenter les écarts de taux entre les deux pays (voir le graphique ci-

dessous).

9 juillet 20152

Pour le segment plus long de la courbe de rendement, nous pensons

que les taux d’intérêt aux États-Unis augmenteront puisque la

croissance de l'économie s'accélère, la demande du secteur privé pour

le crédit s'améliore toujours et les participants au marché

commenceront à prendre en compte des taux d'intérêt à court terme

plus élevés.

D'un autre côté, des facteurs internationaux devraient freiner la hausse

des taux d’intérêt. En effet, les mesures d'assouplissement monétaire

agressives adoptées par la Banque centrale européenne et par la

Banque du Japon maintiendront les taux européens et japonais bas sur

toute la courbe des taux et exerceront une pression à la baisse sur les

taux des titres du Trésor américain à long terme. Si nous examinons les

écarts de taux sur les obligations à 10 ans en Allemagne et aux États-

Unis, il est difficile de prétendre que les titres du Trésor américain à

10 ans, à environ 2,25 %, sont peu attrayants par rapport au rendement

de près de 0,70 % des obligations du gouvernement allemand (voir le

graphique ci-dessous). Le même argument s'applique aux obligations

du gouvernement japonais, dont les taux avoisinent 0,45 %. Si, en plus,

nous tenons compte d'un contexte favorable à l'appréciation du dollar

américain, ces écarts prononcés devraient entraîner une hausse de la

demande pour les titres du Trésor américain et exercer du même coup

une pression à la baisse sur les taux aux États-Unis. Nous prévoyons

donc que le taux de rendement des titres américains à 10 ans grimpera

pour s'établir à 2,60 % d'ici la fin de 2015.

Pour ce qui est de la portion à long terme de la courbe de rendement

au Canada, les fluctuations de taux découleront largement des

développements en Europe et aux États-Unis. L'accentuation des

écarts de taux entre les États-Unis et le Canada pour les obligations à

10 ans devrait être limitée puisque l'écart actuel se trouve déjà à de

nouveaux sommets en plus de 15 ans (voir le graphique ci-dessous).

Nous prévoyons que le taux de rendement des titres obligataires

canadiens d’une échéance de 10 ans augmentera pour atteindre

2,10 % d'ici la fin de 2015.

Recommandation

Somme toute, la Réserve fédérale devrait commencer à resserrer sa

politique monétaire au cours de la deuxième moitié de 2015 tandis que

la Banque du Canada sera encore forcée d'assouplir sa position afin de

stimuler une économie qui subit toujours les contrecoups défavorables

de la chute des prix du pétrole. La divergence des politiques

monétaires, combinée à notre prévision selon laquelle les taux sur les

obligations canadiennes à 10 ans suivront largement le mouvement des

taux américains comparables au cours des prochains mois, devrait se

traduire par une accentuation de la courbe de rendement au Canada

par rapport à la courbe américaine. La hausse actuelle de l'écart entre

les indices de misère au Canada et aux États-Unis semble également

renforcer notre opinion puisque d'un point de vue historique, une

augmentation de cet écart a tendance à coïncider avec une

pentification relative de la courbe de rendement au Canada (voir le

graphique ci-dessous). L'indice de misère est un indicateur économique

produit par l'ajout du taux de chômage au taux d'inflation d'un pays. En

d'autres mots, nos perspectives plus favorables pour l'économie

américaine que pour celle du Canada devraient mener à une

pentification de la courbe de rendement canadienne par rapport à la

courbe américaine.

Eric Corbeil, M.Sc. CFA | Économiste principal

9 juillet 20153

Prévisions nord-américaines

Le présent document est publié à titre d’information seulement. Il ne doit pas s’interpréter comme un guide de placement ni comme une offre de vente ou une sollicitation d’achat des titres qui y sont mentionnés. L’auteur est au service de Valeurs mobilières Banque Laurentienne (VMBL), une filiale

en propriété exclusive de la Banque Laurentienne du Canada. L’auteur a pris toutes les mesures usuelles et raisonnables pour vérifier que les renseignements qui y figurent sont tirés de sources considérées comme fiables et que les procédures utilisées pour les résumer et les analyser sont

fondées sur les pratiques et les principes reconnus dans le secteur des placements. Toutefois, les forces du marché sous-jacentes à la valeur des placements peuvent évoluer de façon soudaine et importante. Par conséquent, ni l’auteur ni VMBL ne peuvent donner quelque garantie que ce soit en

ce qui concerne l’exactitude ou l’intégralité de l’information, de l’analyse et des opinions qui y figurent ou leur utilité ou pertinence dans une situation donnée. Vous ne devriez pas effectuer de placement ni procéder à une évaluation de portefeuille ou à une autre opération en vous fondant sur le

présent document, mais devriez au préalable contacter votre conseiller en placement, qui peut analyser les facteurs pertinents à un placement ou à une opération proposés. VMBL et l’auteur se dégagent de toute responsabilité de quelque nature que ce soit à l’égard de tout préjudice découlant de

l’utilisation de ce document ou de son contenu contrairement à la présente clause. Le présent rapport, incluant l'information, les opinions et les conclusions, en totalité ou en partie, ne peut être distribué, publié, mentionné ou reproduit sans le consentement écrit préalable de Valeurs mobilières

Banque Laurentienne.

1

/

3

100%