France - EY Société d`Avocats

20 juillet 2016

Lettre d’alerte

Vers une modification des

conditions pour bénéficier de

l’autoliquidation de la TVA à

l’importation

Moins d’un mois après l’assouplissement par la loi pour l’économie bleue des

conditions requises pour bénéficier du mécanisme d’auto-liquidation de la TVA à

l’importation, le projet de loi Sapin II, en cours de discussion devant le

Parlement, prévoit de subordonner le bénéfice de ce mécanisme à la délivrance

par l’administration des Douanes d’une autorisation soumise à certaines

conditions.

Dans l’attente du vote définitif, il est toujours possible en principe d’exercer à

titre conservatoire l’option pour l’auto-liquidation de la TVA à l’importation. Les

sociétés qui souhaiteraient ainsi opter peuvent, dans le strict respect des

dispositions de l’article 1695, II, du CGI dans sa rédaction issue de la loi pour

l’économie bleue, envoyer à l’administration douanière un courrier sur papier

libre (par lettre recommandée avec accusé de réception).

La douane vient néanmoins de confirmer par une note adressée aux opérateurs

le 13 juillet 2016 que l’application pratique de la mesure, même en cas d’option

immédiate, sera différée au 1er octobre 2016.

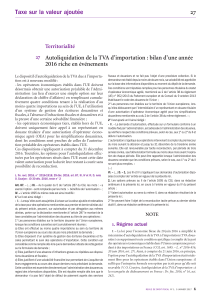

L’instauration d’un mécanisme attractif mais limité à une poignée

d’opérateurs par la deuxième loi de finances rectificative pour 20141

Depuis le 1er janvier 2015, l’option pour l’auto-liquidation de la TVA à

l’importation instaurée à l’article 1695, II, du CGI ne pouvait être exercée que

que par des titulaires directs d’une procédure de domiciliation unique2 (ou par

le biais de leur représentant en douane).

1 Loi n°2014-1655 du 29 décembre 2014, art. 52

2 « PDU » – remplacée par le « dédouanement centralisé national » sous le Code des

Douanes de l’Union en vigueur depuis le 1er mai 2016

2

Vers une modification des conditions pour bénéficier de l’autoliquidation de la TVA à l’importation – Juillet 2016

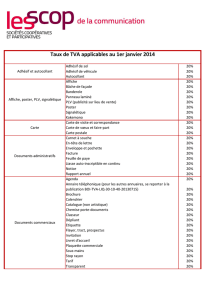

Cette option permet de payer la TVA à l’importation (basée sur la valeur en

douane) et de la déduire immédiatement sur la même déclaration de TVA au lieu

de la payer à l’administration des douanes et d’en attendre la déduction ou le

remboursement effectif par l’administration fiscale. Malheureusement, en

pratique, elle n’était réservée qu’à peu d’élus (on estimait le nombre de sociétés

bénéficiaires de PDU en janvier 2015 à environ 300) et le premier acte de cette

mesure, bien qu’encourageant, s’est vite avéré décevant.

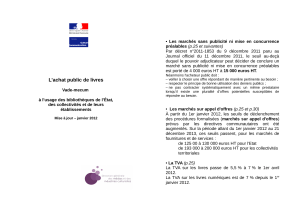

Une ouverture attendue et espérée du mécanisme d’auto-liquidation

de la TVA à l’importation par la loi pour l’économie bleue

3

, en vigueur

depuis le 22 juin 2016

Poussé par les milieux professionnels, le législateur français a décidé d’assouplir

significativement, pour toutes les sociétés établies dans l’Union européenne

assujetties à la TVA, l’octroi de cette option en supprimant la condition de PDU

(ou aujourd’hui de dédouanement centralisé). Les sociétés non établies dans

l’Union européenne qui ont désigné un représentant en douane lui-même

titulaire d’un dédouanement centralisé peuvent également sur option bénéficier

du mécanisme d’auto-liquidation.

Ainsi, la loi pour l’économie bleue a aligné les critères pour bénéficier de l’auto-

liquidation de la TVA à l’importation sur ceux prévus par des mécanismes

équivalents dans d’autres Etats membres de l’Union européenne. Par ailleurs,

aucun formulaire n’étant prévu dans le texte actuellement en vigueur, il semble

que l’exercice de l’option puisse être formulé sur papier libre (par lettre

recommandée avec accusé de réception). Par la suite, en principe, les Douanes

doivent procéder à l’enregistrement de l’option dans leur système informatique.

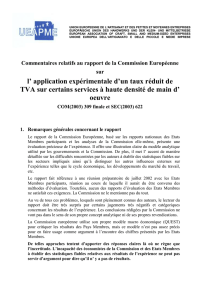

Vers la réintroduction de restrictions pour bénéficier de l’auto-liquidation de la

TVA à l’importation par la loi relatif à la transparence, à la lutte contre la

corruption et à la modernisation de la vie économique (dit « Sapin II »)

4

Mais c’était sans compter sur le troisième épisode à venir. A l’occasion de

l’examen du projet de loi dit « Sapin II » sur la transparence, la lutte contre la

corruption et la modernisation de la vie économique, le Gouvernement a

introduit un amendement refermant la possibilité de bénéficier de l’auto-

liquidation de la TVA à l’importation sur simple option et sans autre critère que

celui d’être un assujetti établi dans l’Union européenne.

L’amendement en question prévoit une autorisation (et non plus une option) qui

doit être octroyée aux sociétés qui en font la demande sous réserve de remplir

quatre conditions pour pouvoir accéder à l’auto-liquidation de la TVA à

l’importation. En substance, dans la dernière version de l’amendement, les

conditions pour les sociétés établies dans l’Union européenne sont les suivantes:

► avoir effectué au moins quatre importations dans l’Union européenne au

cours des douze derniers mois ;

► disposer d’un système de gestion des écritures douanières et fiscales

permettant le suivi des opérations d’importation (condition réputée remplie

sur simple attestation du demandeur) ;

► ne pas avoir commis d’infractions graves ou répétées aux dispositions

douanières et fiscales ;

3

Loi n°2016-816 du 20 juin 2016 pour l'économie bleue, art. 27

4

Projet de loi relatif à la transparence, à la lutte contre la corruption et à la

modernisation de la vie économique, art. 23 ter, introduit par un amendement déposé

par le Gouvernement et adopté avec l’avis favorable de la commission des finances de

l’Assemblée nationale

Vers une modification des conditions pour bénéficier de l’autoliquidation de la TVA à l’importation – Juillet 2016

3

► justifier d’une solvabilité financière au cours des douze derniers mois

(condition réputée remplie lorsque le demandeur n’a pas fait l’objet de

défaut de paiement auprès des services fiscaux et douaniers et ne fait pas

l’objet d’une procédure collective).

Ces quatre conditions sont réputées remplies pour les entreprises titulaires

d’une autorisation d’Opérateur Economique Agréé (« OEA »). Il est à noter que

le type d’autorisation OEA, à savoir « simplification douanières » et/ou «

sûreté sécurité », n’est pas précisé.

S’agissant des sociétés non établies dans l’Union européenne, en l’état de la

dernière version de l’amendement, elles ne pourraient bénéficier de l’auto-

liquidation de la TVA à l’importation que si elles dédouanent par l’intermédiaire

d’un représentant en douane titulaire d’une autorisation d’opérateur

économique agréé pour les simplifications douanières.

Cet amendement a été voté en première lecture par l’Assemblée nationale puis

par le Sénat le 8 juillet 2016 (dans une version légèrement modifiée). Il ne fait

pas encore l’objet d’une approbation définitive mais il est fort probable que la

substance de l’amendement demeure jusqu’au vote final de la loi, attendu pour

septembre 2016.

Dans l’attente du vote définitif, il est toujours possible en principe d’exercer

l’option pour l’auto-liquidation de la TVA à l’importation selon la loi de

l’économie bleue actuellement en vigueur. La douane vient par ailleurs de

confirmer par une note adressée aux opérateurs le 13 juillet 2016 que même en

cas d’option immédiate l’application pratique de la mesure, sera différée au 1er

octobre 2016.

Les sociétés qui souhaiteraient opter peuvent, dans le strict respect des

dispositions de l’article 1695, II, du CGI dans sa rédaction issue de la loi pour

l’économie bleue, envoyer à l’administration douanière un courrier sur papier

libre (par lettre recommandée avec accusé de réception). En pratique, cela

signifierait qu’il est possible d’opter à titre conservatoire avant la possible

restriction des conditions d’octroi de ce régime d’auto-liquidation de la TVA à

l’import.

4

Vers une modification des conditions pour bénéficier de l’autoliquidation de la TVA à l’importation – Juillet 2016

---------------------------------------------------------------------------------------------------------------

Marcie Dalle

Senior Manager – Indirect Tax

Gwenaëlle Bernier

Avocat Associé – Indirect Tax

Gwenaelle.be[email protected]

(+33) 1.55.61.19.71

Jean-David Vasseur

Avocat Associé – Indirect Tax

Ernst & Young Société d’Avocats

EY Société d’Avocats est un des cabinets leaders de la fiscalité

et du droit. De par notre appartenance à un réseau de dimension

mondiale, nous mettons notre expertise au service d’une

performance durable et responsable. Nous faisons grandir les

talents afin qu’ensemble, ils accompagnent les organisations vers

une croissance pérenne. C’est ainsi que nous jouons un rôle actif

dans la construction d’un monde plus juste et plus équilibré pour

nos clients, nos équipes et la société dans son ensemble.

Ernst & Young Société d’Avocats

Inscrit au Barreau des Hauts de Seine

Membre d’Ernst & Young Global Limited

EY désigne l’organisation mondiale et peut faire référence à l’un

ou plusieurs des membres d’Ernst & Young Global Limited,

dont chacun est une entité juridique distincte. Ernst & Young

Global Limited, société britannique à responsabilité limitée par

garantie, ne fournit pas de prestations aux clients. Retrouvez

plus d’informations sur notre organisation sur www.ey.com.

© 2016 Ernst & Young Société d’Avocats.

Tous droits réservés.

Studio EY France – 1508SG075

Document imprimé conformément à l’engagement d’EY de réduire

son empreinte sur l’environnement.

Cette publication a valeur d’information générale et ne saurait se

substituer à un conseil professionnel en matière comptable, fiscale

ou autre. Pour toute question spécifique, vous devez vous

adresser à vos conseillers.

ey-avocats.com

1

/

5

100%

![Lettre du Président à M. Jacques Toubon[2]](http://s1.studylibfr.com/store/data/002976822_1-3ae934f28cfce6567c6156410f67b1fa-300x300.png)