Marchés émergents : plus d`opportunités pour la

1

Marchés émergents : plus d'opportunités pour la croissance de qualité

Les marchés émergents ont besoin d’un nouveau modèle de croissance

Paris, le 5 février 2014 – Les difficultés auxquelles sont restés confrontés les marchés

émergents en 2013 se reflètent largement dans leurs valorisations. Les actions cotées sur ces

marchés affichent une décote très élevée par rapport à celles des pays développés. Or, les

marchés émergents continuent de sous-performer les marchés développés en ce début d'année.

Pourquoi ?

Selon nous, les pays émergents restent attractifs à tout point de vue, mais ne présentent plus les

mêmes caractéristiques qu'au cours des dix dernières années. La croissance économique y est plus

vigoureuse que dans les pays développés et le restera, mais il sera plus difficile pour les investisseurs

en actions d’en profiter car le modèle de croissance des pays émergents a commencé à évoluer et

continuera de le faire.

Avantagés par des taux d'intérêt bas, une liquidité abondante et des monnaies stables, les marchés

émergents ont longtemps été une version « améliorée » des marchés développés. Mais le modèle de

croissance des pays émergents a connu une évolution irréversible en raison de la longue période de

ralentissement économique qu’ils traversent depuis la crise financière mondiale, de la dépréciation de

leurs monnaies étroitement liée à la hausse des taux d'intérêt, ainsi que l’assèchement de la liquidité.

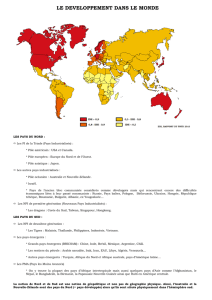

La croissance des différentes économies sera dorénavant plus disparate. Les pays qui affichent un

déficit courant ou des déficits jumeaux structurels, ceux qui sont tributaires du cycle des matières

premières et les pays souffrant de blocages politiques ou politiquement instables continueront d’être

scrutés par les investisseurs. À l’inverse, les pays engagés dans des réformes structurelles devraient

bénéficier d’un regain d’intérêt de la part des investisseurs.

Ces changements continueront d’obliger les investisseurs à s’interroger sur la pérennité de la

croissance des résultats une fois que les conditions économiques seront moins favorables, une

question qu’ils ne se posaient plus depuis de nombreuses années. Les stratégies misant sur une

appréciation du marché, suscitées par un afflux de liquidités, continueront également de souffrir. Ce

processus est bien engagé et de plus en plus propice à l'approche de Comgest axée sur la sélection de

valeurs de qualité et de croissance.

Comment Comgest intègre-t-elle ce nouvel environnement ?

L’approche de Comgest ne repose pas sur une allocation géographique ou sectorielle mais sur une

exposition aux « megatrends »1, sources de la visibilité à long terme des bénéfices que nous

recherchons. Par exemple, notre SICAV Magellan est exposée, dans les pays émergents, à l’expansion

de la classe moyenne (une grande tendance qui devrait se poursuivre), aux besoins à long terme en

infrastructures, ainsi qu’aux multinationales, qui sont devenues des leaders mondiaux ou en passe de le

devenir.

1 Grandes tendances durables

2

Dans ces pays, le secteur de la consommation ne se limite pas – loin s’en faut – à quelques fabricants

de biens de consommation de base. Nous soutenons depuis longtemps que la valorisation de ce

secteur, qui regorge de valeurs de qualité et de croissance, était devenue tendue et nous y sommes par

conséquent beaucoup moins exposés que par le passé. Dans ce secteur, les révisions à la baisse des

résultats s’avèrent particulièrement marquées. L'avertissement d'Unilever sur ses ventes au 3ème

trimestre 2013 illustre bien le ralentissement de la consommation dans les pays émergents. Dans ces

pays, la rapide dévaluation des monnaies affecte les consommateurs car elle réduit leur pouvoir d’achat

de biens importés.

Actuellement notre exposition à la consommation dans les pays émergents se traduit par des

pondérations renforcées sur les secteurs de l'Internet et de l'assurance-vie. Nous tentons de profiter de

l’expansion de la classe moyenne dans ces pays par le biais d'entreprises comme Magnit, Coca Cola

Icecek, JBS, Mediatek, China Life Insurance Company, Tata Motors, Baidu, Tencent, Richemont et

Cielo, pour n'en citer que quelques-unes.

La principale position du portefeuille de la SICAV Magellan est TSMC (Taiwan Semiconductor

Manufacturing Company Limited – 6,1 % au 31/12/2013), premier fondeur de semiconducteurs au

monde et parfait exemple de « success story » parmi les multinationales des pays émergents.

Les besoins à long terme en infrastructures (autoroutes à péage et centrales électriques notamment)

continuent également de jouer un rôle dans notre portefeuille. L'opérateur brésilien d’autoroutes à

péage CCR bénéficie de l'excellente visibilité de ses résultats, en grande partie récurrents. Bharat

Heavy Electricals souffre depuis longtemps des blocages politiques en Inde, mais nous avons adopté

une position contrarienne sur la valeur au regard des besoins urgents de l’économie indienne en

électricité et dans la perspective d'un changement politique dans le pays.

Perspectives des marchés émergents

Ces dernières années, les résultats des entreprises des pays émergents ont été constamment sous

pression. En 2013, la croissance des bénéfices par action (BPA) des sociétés du portefeuille de

Magellan devrait être de 12,8 %, contre 7,5 % pour l'indice MSCI Emerging Markets2. Pour 2014, le

marché table sur une croissance BPA de 11,5 % pour l'indice MSCI EM, chiffre qui correspond à notre

prévision de croissance de 11,6% pour les sociétés constituant le portefeuille de Magellan au début de

l’année.

Les attentes sont beaucoup plus basses qu'elles ne l'étaient, dans l'ensemble, ces dernières années.

Les investisseurs ont bien intégré les défis auxquels est confronté le modèle de croissance des pays

émergents, comme en témoigne la très forte décote (plus de 25 %) des actions de ces pays par rapport

à celles des pays développés. Contrairement aux marchés développés, les marchés émergents ont

toujours affiché une prime de risque élevée. Les risques qu'ils présentent ne se limitent donc pas au

risque baissier, contrairement aux pays développés, où une reprise économique auto-entretenue

semble intégrée dans les cours.

L'économie mondiale semble en effet accélérer, comme en témoignent l’amélioration des statistiques

aux États-Unis, au Japon et au Royaume-Uni, et les signes de stabilisation en Europe et en Chine. Cela

étant, la reprise devra se poursuivre en 2014 pour permettre à la croissance de dépasser son niveau

2 MSCI EM ex-Greece. Source: FactSet

3

actuel. Compte tenu des profonds changements que doit intégrer le modèle de croissance des marchés

émergents, il serait naïf de tabler sur une appréciation généralisée de cette classe d'actifs en 2014 pour

le moment, même après plusieurs années difficiles. Les réformes créent de nouvelles opportunités de

croissance, mais peuvent avoir un effet perturbateur à court terme. Ce pourrait être le cas des réformes

ébauchées par le gouvernement chinois, qui nous semblent constituer un pas dans la bonne direction

dans la mesure où elles favorisent les capitaux privés, l'ouverture à l’international et la protection

sociale, et donnent par conséquent aux entreprises la possibilité d’améliorer la qualité de leur

croissance.

Dans ce contexte, notre approche axée sur la croissance de qualité nous permettra de tirer parti de ces

opportunités. Elle devrait porter ses fruits car elle privilégie les poches de croissance à long terme

caractérisées par une faible sensibilité au cycle économique. Le secteur de l'Internet en est un exemple.

L’arrivée d’une nouvelle génération de réseaux de télécommunications et de « Smartphones »

abordables sera le vecteur d'une croissance soutenue pendant de nombreuses années. Des moteurs

de recherche comme Baidu, Yandex et Naver, des réseaux sociaux comme Tencent ou des

concepteurs de puces comme Mediatek devraient bénéficier de cette tendance.

Cela peut sembler paradoxal mais en dépit de l'essoufflement de la croissance économique et de la

transformation du modèle de croissance des pays émergents, nous identifions de plus en plus de

valeurs de croissance de qualité présentant un cours raisonnable.

À propos de Comgest :

Fondée en 1985, Comgest exerce une seule activité, la gestion pour compte de tiers, exclusivement en actions, à

partir de 5 sociétés de gestion basées à Paris, Hong Kong, Dublin, Tokyo et Singapour. Depuis sa création,

Comgest se distingue par sa gestion « Qualité et Croissance dans la durée », lui permettant de sélectionner des

sociétés ayant une qualité éprouvée avec des perspectives de croissance durable. La société de gestion compte

plus de 110 collaborateurs représentant 20 nationalités différentes ; elle est au service d’une clientèle

internationale et gère 15,8 milliards d’euros (au 31 décembre 2013).

Contact presse :

Cécile GAYRARD

Catherine ISNARD

CICOMMUNICATION

Tél.: 01 47 23 90 48

Fax: 01 47 23 88 98

gayrard@cicommunication.com

Ce document est publié à titre d’information. Il ne constitue pas une recommandation d’investissement et ne peut être

invoqué dans une décision d’investissement. Les titres présentés dans ce document peuvent ne pas être détenus en

portefeuille au moment de la réception de cette présentation.

Tous les produits ou valeurs figurant dans ce document sont soumis aux fluctuations des marchés et aucune garantie ne

peut être donnée quant à leur évolution future.

Les indices sont fournis à titre indicatif uniquement.

4

Les performances historiques sont calculées dividendes réinvestis et ne préjugent pas des performances futures.

Les documents d’informations clés pour l’investisseur, les prospectus et les derniers rapports annuels des OPCVM sont

disponibles sans frais auprès de Comgest et sur le site internet www.comgest.com.

Les OPCVM présentés sont soit de droit français, gérés par Comgest SA et agréés par l’Autorité des Marchés Financiers,

soit des compartiments de la SICAV Comgest Growth Plc de droit irlandais, agréée par la Banque Centrale d’Irlande et

gérée par Comgest Asset Management Limited en Irlande.

Les titres présentés dans ce document peuvent ne pas être détenus en portefeuille au moment de la réception de cette

présentation.

1

/

4

100%