Se hâter lentement : telle est aujourd`hui le seul mot d`ordre

1

Sujet : Quel avenir pour les régimes de retraites ?

[Introduction]

Se hâter lentement : tel est aujourd’hui le seul mot d’ordre du gouvernement en

matière de retraites. En décembre 1995 Alain Juppé avait bloqué la France durant un

mois en annonçant l’alignement des retraites des salariés du secteur public sur celles

des salariés du secteur privé. Toute réforme de retraite a pour objet de modifier la

répartition de la recherche de la richesse entre les générations mais aussi entre très

riches et pauvres… Le principal défit lancé au système de retraite résulte d’une bonne

nouvelle : l’allongement continu de la duré de vie. Aujourd’hui la retraite est devenue

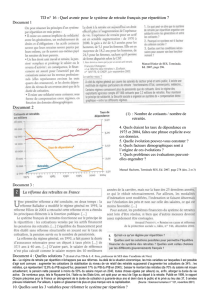

une période de la vie. A cela va s’ajouter, à partir de 2010, un effet de génération : le

départ à la retraite des enfants du baby-boom va coïncider avec l’arrivée sur le marché

du travail de classes d’âges moins nombreuses, ce qui va entraîner une diminution du

rapport actifs / inactifs (population âgées de 18 à 65 ans rapporté à la population de

plus de 60 ans). Le nombre de cotisants est aujourd’hui deux fois supérieur à celui des

retraités mais ce rapport selon l’INSE se dégradera à 1,3 ou 1,2 jusqu’en 2040. Les

régimes par répartition dans lesquels les salariés en activité financent par leurs

cotisations les retraites de leur aînés vont donc devoir s’adapter à cette nouvelle

donne.

Les problématiques suivantes se dégagent, alors il s’agit de savoir comment

financer les régimes de retraites ? Les fonds de pension sont-ils une solution efficace à

long terme ? Existe-t-il un risque d’inégalité face à la retraite ? Selon Jean Michel

Charpin commissaire au plan, les retraites sont « au cœur du pacte social », le casse-

tête des retraites remet donc en cause la place de l’Etat providence dans notre société.

Il serait souhaitable de rappeler dans une première partie le mode de fonctionnement

des retraites afin de mieux comprendre les enjeux du sujet ainsi que de présenter le

risque des inégalités face à la retraite, les actions mises en place par le gouvernement,

puis dans une seconde partie d’aborder la question des fonds de pensions.

I L’avenir incertain des retraites

A) Retraites : mode d’emploi

La retraite des salariés du secteur privé comporte aujourd’hui deux étages.

2

Le premier est assuré par la Sécurité sociale, à travers la caisse nationale d’assurance

vieillesse des travailleurs salariés (CNAVTS), organisme à caractère public, géré par

des partenaires sociaux, qui garantissent aux salariés ayant cotisé quarante ans de

bénéficier d’une retraite égale à 50% du salaire moyen des 25 meilleurs années dans la

limite du plafond de la sécurité sociale. Le second étage est constitué par les retraites

complémentaires d’origine professionnelle, devenues obligatoires depuis près de trente

ans. Elles sont gérées par des organismes paritaires de droit privé, regroupés en deux

organismes fédérateurs : Arrco pour les non-cadre et Agirc pour les cadres. Les

retraites complémentaires sont dites à cotisations définies : les partenaires sociaux

négocient le montant des cotisations en fonction des ressources disponibles, les caisses

modifient le montant versé aux actifs.

Les salariés du secteur public ont conservé des régimes spéciaux dont les conditions

sont voisines de celles dont bénéficiaient les salariés du secteur privé avant les

réformes Balladur-Veil. Les salariés des entreprises publiques considèrent que les

avantages liés à la retraite sont la juste compensation de niveau de salaire faible. Les

pensions assurent les taux de remplacement élevés, mais n’incorporent pas dans la base

du calcul les primes qui peuvent représenter une part considérable du salaire. Il faut

aussi signaler que des régimes spécifiques par capitalisation assortis d’importants

avantages fiscaux sont ouverts uniquement aux fonctionnaires.

Les agriculteurs bénéficient d’un régime de retraite spécifique largement pris en

charge par la collectivité pour des raisons démographiques, tandis que les

indépendants et les professions libérales bénéficient également de régimes spéciaux

alignés sur le régime général et ont la possibilité de souscrire à des régimes de

capitalisation.

B) Le risque d’une inégalité face à la retraite

Comment la société fait elle pour fonctionner aujourd’hui avec un aussi faible taux

d’emploi, alors qu’on nous annonce qu’il sera impossible demain ? La réponse tient à

la façon dont les revenus de remplacement seront assurés à chaque catégorie. La

société juge légitime de verser des revenus corrects à la majorité de retraités (on

remarque cette tendance par une baisse continue des bénéficiaires du minimum

vieillesse), mais dans le même temps elle à laissé s’accroître le nombre de chômeurs

de longue durée et les bénéficiaires du RMI, quant aux jeunes qui poursuivent leur

études, ils sont entièrement à la charge de leur parents.

Au nom de l’équité entre générations pour ne pas assommer les actifs de cotisations

vieillesse tous les gouvernements ont cherché progressivement à faire baisser le taux

de remplacement qu’assurent les retraites par répartition. On peut craindre que demain

les taux de remplacement décroissent à 50% du taux des salaires d’activités, des

millions de retraités retomberaient alors au niveau du minimum vieillesse et à l’inverse

les retraités qui perçoivent les plus hauts revenus anticiperaient cette évolution en se

constituant une épargne qui leur permettrait de compenser cette baisse (c’est d’ailleurs

déjà le cas avec le développement de l’assurance vie individuelle).

3

En décidant de ne pas mettre en œuvre la loi Thomas votée début 1995 introduisant les

retraites par capitalisation (choisies) le gouvernement a refusé de donner sa

approbation, ce qui dans l’avenir risque très certainement d’entraîner une logique

inégalitaire.

L’âge de départ à la retraite est aujourd’hui géré dans le désordre et dans les inégalités

parce que des écarts demeurent considérables entre les catégories sociales (l’espérance

de vie d’un cadre qui à 60 ans est supérieure de cinq ans à celle des manœuvres.

Désordre car de nombreux salariés sont contraints de travailler après l’âge légal de la

retraite pour réunir les annuités nécessaires à l’obtention d’une retraite à taux plein,

tandis que d’autres bénéficient de préretraites à cause de restructurations de grandes

entreprises. Enfin l’âge de la retraite à 60 ans n’est plus qu’un souvenir pour tous ceux

qui ont commencé à travailler après l’âge de 20 ans et qui devront cotiser quarante

années pour avoir une retraite à taux plein.

C) Buts et actions du gouvernement

Le gouvernement a décidé d’engager dans le cas d’un Commissariat au Plan une

concertation avec l’ensemble des partenaires sociaux. Le gouvernement ne prévoit pas

de grandes réformes, mais des transformations par petites touches pour les régimes

spéciaux et ceux de la fonction publique, le gouvernement peut jouer sur plusieurs

paramètres, le premier est évidemment d’augmenter les cotisations sociales au fur et a

mesure des besoins comme on l’a fait ces dernières années. Les taux de cotisations

pour les retraites ont été fortement accrus dans un contexte où les salaires nets

progressent faiblement ainsi la marge de manœuvre est donc étroite. L’idée est alors

d’ajouter un étage de capitalisation aux régimes de répartitions, cela ne résout pas le

problème démographique puisque dans la mesure où l’on ne peut plus transmettre la

richesse à travers le temps, au niveau macroéconomique le recours à la capitalisation

en complément à la répartition est un moyen d’accroître la part du revenu national

dédié aux retraites au détriment des actifs ce qui aurait le même effet qu’une hausse de

cotisation.

Nous venons de voir dans cette première partie que les retraites sont un problème

complexe et sensible, cependant la forme que pourrait prendre la capitalisation fait

l’objet de vifs débats au sein du gouvernement ainsi certains parlent de constituer des

réserves par l’intermédiaire de sur-cotisations des actifs afin de faire face à l’avenir,

Martine Aubry avait proposé la mise en place d’un fond de réserves doté de quelques

milliards. Les patrons et les grandes entreprises plaident avec insistance en faveur des

fonds de pension moins inégalitaires que la loi Thomas, ceux-ci pourraient compléter

les retraites de bases mais au risque d’exclure une partie de la population comme les

salariés touchés à un moment de leur vie par le chômage.

Dans cette seconde partie nous allons voir si les fonds de pension sont une solution

aux problèmes des retraites.

4

II Les fonds de pension

A) Le développement des fonds de pension : fausse solution

Le développement des fonds de pension ou des retraites par capitalisation peut

sembler être en apparence une solution au problème posé par le système actuel par

répartition par la réduction du rapport actifs / inactifs. Puisque chacun accumule a

priori sa propre retraite, il n’y a plus à ce soucier de ce rapport. Les apparences sont

trompeuses, en répartition comme en capitalisation, la charge effective des retraites

repose toujours sur ceux qui produisent dans la période où ceux-ci ont consommé. Les

retraités de l’an 2020 vivront de la production de 2020 et non de la production mise de

côté aujourd’hui en vue d’une consommation future.

Pour payer demain les retraites avec un taux de remplacement correct il faudrait que

les taux d’intérêt soient élevés et que la rentabilité des entreprises soit exceptionnelle.

La capitalisation peut fonctionner comme une solution individuelle; dés lors qu’on la

généralise, on remarque qu’elle est confrontée au même problème que la retraite par

répartition : dans les deux cas le montant réel des pensions (pouvoir d’achat en biens et

en services) dépendra de ce que les actifs auront bien voulu céder aux retraités.

De plus le passage d’un système de réparation à un passage de capitalisation consiste à

faire payer deux fois les salariés pour leurs retraites. Les salariés actuels financent

grâce à leurs cotisations sociales des retraités d’aujourd’hui au nom de solidarité entre

générations. Développer des fonds de pensions consiste à leur faire payer une seconde

fois par une épargne massive à cause des incertitudes du futur (crise de la solidarité).

Le taux d’effort qui en découle est énorme.

B) Pourquoi faudrait il alors développer les fonds de pension ?

Les fonds de pensions grâce au développement de l’épargne ont pour but de favoriser

la croissance et faciliter le financement des retraites. On peut alors se demander s’il

faut aujourd’hui encourager l’épargne en Europe; la réponse est non car l’Europe a

aujourd’hui une croissance faible dans une économie qui privilégie plutôt la rente que

l’investissement dans ce contexte actuel d’incertitude mondiale (en France L. Fabius à

annoncé que les objectifs de croissance ont été réduits à la baisse).

La déréglementation financière se traduit par un recul du financement bancaire au

profit des marchés (actions et obligations) qui alimente principalement les fonds de

pensions. Le débat porte donc moins sur la quantité d’épargne que sur l’efficacité

économique par les marchés financiers.

Cependant, le comportement des investisseurs qui seront chargés de placer l’argent des

fonds de pension dans l’économie à tendance à avoir une logique à court terme, des

comportements conformistes qui favorisent les effets spéculatifs. Inversement le

financement bancaire favorise l’immobilisme.

Les motivations des dirigeants d’entreprises européennes qui sont en faveur des fonds

de pension sont d’accéder plus facilement à du capital afin de financer leur croissance,

c’est aussi un moyen pour eux de se défaire du poids de la puissance américaine.

5

C) Etat providence et lien social

Le passage d’un système de retraite basé sur la solidarité vers un système capitaliste

entraîne un profond changement des valeurs de la société, on peut parler d’une remise

en cause de l’état providence et du lien social. L’Etat providence connaît une crise

d'efficacité: les droits sociaux sont fondés sur le travail. Ainsi ne pas ou

ne plus avoir de travail signifie ne pas bénéficier de l'assurance sociale.

Et cette crise de légitimité a plusieurs dimensions : d'abord la prise de

conscience que la protection sociale profite d'abord aux catégories

sociales privilégiées (emploi, revenu) qui disposent d'une bonne

protection sociale. Aussi l'objectif de réductions des inégalités est mis

en cause. J. Rawls souligne que la solidarité est basée sur un voile de

l'ignorance "nous acceptons d'être solidaires parce que nous sommes

incertains sur notre avenir et conscients de courir certains risques". Or

le progrès de la médecine prédictive et de la connaissance de nos

propres risques aujourd'hui remet en cause la dimension collective qui

réside dans le concept de solidarité .Face aux crises de l'Etat

Providence qui mettent en cause notre système d'assurance sociale, la

tentation est grande de confier celle ci au marché et donc d'évoluer

vers le modèle de protection sociale libéral. Le prix à payer serait alors

l'abandon du principe de solidarité.

[Conclusion]

Les régimes de retraites restent un problème complexe pour la France et pour l’Europe

dans le contexte de mondialisation. Les systèmes de financement libéraux par

l’intermédiaire des fonds de pension ne paraissent pas être une bonne alternative

comme il à été vu précédemment; de plus la remise en cause du système de répartition

par solidarité entraîne une crise de l’Etat providence et du lien social.

La solution la plus sûre serait d’agir sur une forte dégradation du rapport actifs/

inactifs dans un contexte où la croissance pourrait faire disparaître le chômage. Cette

hypothèse semble être utopique aujourd’hui mais elle pourra devenir réalité dés 2005

selon les chiffres de l’INSEE. Les modalités d’actions sur le rapport actifs/inactifs sont

nombreuses : augmentation du taux d’activité féminin, entrée plus rapide dans la vie

active des jeunes, suppressions des départ anticipés à la retraite, recours à

l’immigration. Et pourquoi ne pas repousser l’âge de la retraite si l’économie manque

d’actifs, la population vit de plus en plus longtemps en bonne santé, une partie du

temps de l’espérance de vie gagné peut être consacré à l’activité. Un report de l’âge de

la retraite supposerait cependant une vraie négociation sociale sur la répartition du

temps de travail tout au long de la vie

Sources qui ont permis la réalisation du devoir :

6

6

7

7

1

/

7

100%