2015 06 12 Consultation Disposition-cons-Systeme

1

DFF/DETEC

Madame Eveline Widmer-Schlumpf

Conseillère fédérale

Madame Doris Leuthard

Conseillère fédérale

Palais fédéral

Berne

[email protected]in.ch

Berne, le 20.05.2015

Projet de disposition constitutionnelle pour un système incitatif en matière

climatique et énergétique. Consultation.

Mesdames les Conseillères fédérales,

Mesdames et Messieurs,

Nous vous remercions de nous consulter sur ce projet et c’est bien volontiers que nous vous faisons

parvenir notre avis. Voici en premier lieu des considérations générales sur le projet.

1. Considérations générales

Travail.Suisse est favorable sur le principe de passer d’ici 2021 d’une politique climatique et

énergétique basée en premier lieu sur l’encouragement et les subventions à un système d’incitation

fondé davantage sur des taxes d’incitation. Dans ce sens, le projet d’une disposition constitutionnelle

représente une base nécessaire et solide pour ancrer démocratiquement cette évolution de la

politique climatique et énergétique de notre pays.

Le projet d’article constitutionnel 131a Taxe climatique et taxe sur l’électricité est toutefois rédigé de

façon assez générale et laisse au législateur le soin de concrétiser plus en détails les modalités de la

taxe climatique et de la taxe sur l’électricité. Le rapport explicatif du projet indique la direction suivie

tout en laissant une grande marge de manœuvre et des options ouvertes. Dans ce sens, la mise en

œuvre législative est aussi importante, sinon davantage que l’article constitutionnel lui-même pour

savoir si les buts poursuivis de politique climatique et énergétique pourront être atteints.

Il en résulte que, dans notre réponse, nous prenons position aussi bien sur ce qui est envisagé

comme mise en œuvre que sur l’article constitutionnel lui-même.

Comme le projet d’article constitutionnel reste très général, le peuple devra se prononcer avec une

très grande incertitude concernant la mise en œuvre. Il faut donc à notre avis reformuler l’article

constitutionnel afin de réduire le plus possible les possibilités de mise en œuvre et permettre au

2

peuple de se prononcer en connaissance de cause. Vous trouverez sous point 2. des propositions de

notre part dans ce sens.

Avant de formuler nos propositions concernant l’article constitutionnel lui-même et les possibilités de

mise en œuvre, voici les conditions les plus importantes à respecter selon nous pour que les taxes

incitatives sur le climat et l’électricité remplissent leur objectif environnemental en prenant, dans une

perspective de développement durable, aussi les intérêts sociaux et économiques.

Le niveau de la taxe doit être assez élevé pour que le but visé soit atteint.

Les carburants doivent être taxés en raison de l’importance de ce secteur pour l’ensemble des

émissions de gaz à effet de serre et du fait que c’est dans ce secteur que les émissions de gaz à

effet de serre continuent à augmenter.

Le niveau de la taxe doit être introduit par paliers pour laisser le temps d’adaptation nécessaire à

l’économie et réduire le risque d’effets défavorables pour l’emploi.

Le fait de tenir compte des entreprises « énergivores » en leur octroyant des rabais ou des

exonérations implique une contrepartie des entreprises concernées, c’est-à-dire des objectifs

contraignants de réduction de gaz à effet de serre et de consommation d’électricité.

Il faut tenir compte des régions périphériques car elles sont davantage touchées par des taxes

d’incitation sur l’énergie et l’électricité que les centres urbains et les agglomérations.

La taxe ne doit pas modifier le budget et être redistribuée à la population et à l’économie de façon

à ne pas avoir d’effets négatifs sur la répartition et l’emploi.

La taxe sur l’électricité doit être aménagée d’une manière à ne pas défavoriser la production

d’électricité issue d’énergies renouvelables.

La transition entre le passage du système d’encouragement à celui d’incitation doit être

suffisamment longue pour éviter des effets défavorables concernant la continuité des effets des

moyens affectés. Une certaine souplesse est requise dans l’abandon graduel des subventions.

Les taxes d’incitation ne doivent pas se substituer à une politique énergétique et climatique

basée sur des réglementations mais les compléter. Des normes énergétiques élevées et

régulièrement adaptées selon l’état de la technique restent nécessaires pour favoriser

l’innovation et, partant, stimuler la compétitivité et la création d’emplois.

2. Considération sur le projet d’Article 131a Taxe climatique et sur l’électricité

Al. 1

Etant donné qu’on vise à introduire une taxe d’incitation climatique et sur l’électricité, ces taxes doivent

être introduites. C’est pourquoi il faut remplacer la Confédération peut percevoir…par la Confédération

perçoit…

Al. 3

Cet alinéa qui tient compte des entreprises pour lesquelles la perception des taxes entraînerait des

charges déraisonnables doit inclure aussi le principe de contrepartie des entreprises concernées, à

savoir des engagements d’objectifs de réduction. En fait, cela correspond à la pratique actuelle. Mais

le fait de le mentionner dans l’article constitutionnel est une garantie qu’il en aille encore ainsi à

l’avenir. C’est aussi un argument positif lors de la campagne de votation car les citoyens et citoyennes

à qui l’on demande un changement de comportement l’accepteront plus facilement en constatant que

l’on demande aussi à l’économie sa contribution.

Al. 4

Travail.Suisse est favorable à une redistribution directe à la population selon le nombre de personnes

et à l’économie. Comme l’indique le rapport explicatif, c’est la variante la plus juste sur le plan social.

Si un consensus se dégage sur ce sujet, on pourrait supprimer la deuxième phrase de l’alinéa 4. Ainsi,

le peuple se prononcerait avec moins d’incertitudes sur les modalités de redistribution, ce qui

augmenterait les chances d’acceptation en votation populaire. En effet, d’autres modalités de

redistribution par exemple en baissant les charges sociales ou en utilisant la TVA ou l’impôt fédéral

direct auront des effets régressifs sur la répartition des revenus ou favoriseront certaines catégories

3

de la population au détriment d’autres. Le projet aura ainsi dès le départ moins de chances de succès

en votation populaire. Nous vous proposons une redistribution du produit de la taxe de la même

manière que ce qui existe pour la taxe sur le CO2.

Nouvel Alinéa à insérer après l’alinéa 1

Pour Travail.Suisse, il est très important que le taux de taxation soit nettement plus faible pour

l’électricité d’origine renouvelable que pour celle d’origine fossile ou nucléaire. Comme l’un des

objectifs de la stratégie énergétique 2050 est d’augmenter fortement la production d’électricité

d’origine renouvelable, en particulier le photovoltaïque, il n’est pas logique que la taxe d’incitation sur

l’électricité soit indépendante de l’origine de l’électricité produite. Nonobstant les arguments évoqués

dans le rapport explicatif ayant trait à la compatibilité avec les accords commerciaux de la Suisse, que

ce soit dans le cadre de l’OMC ou avec l’UE, une solution doit être trouvée sur ce point. Faute de quoi,

le peuple devra se prononcer avec un très grand facteur d’incertitude, ce qui nuira encore une fois à

l’acceptation de l’article constitutionnel en votation populaire. Travail.Suisse est toutefois prêt à

accepter que l’électricité d’origine renouvelable soit soumise à la taxe du fait que cette électricité doit

être produite et que cela entraîne malgré tout des émissions (même si elles sont beaucoup plus

faibles) ou un prélèvement de ressources (par ex. pour fabriquer les panneaux solaires). Une taxe fait

aussi du sens dans la mesure où il ne s’agit pas seulement de produire de l’électricité d’origine

renouvelable mais aussi d’économiser le plus possible l’électricité.

Le nouvel alinéa en question pourrait avoir la teneur suivante : «Il est tenu compte de l’électricité

d’origine renouvelable dans le taux de la taxe sur l’électricité. »

Dispositions transitoires

Al. 3 et Al. 4

Il est compréhensible de vouloir fixer un délai pour la suppression des mesures d’encouragement.

Néanmoins ces délais paraissent très arbitraires et ne reposent sur aucune évaluation des résultats

obtenus par les programmes d’encouragement. Si le délai de 2030 fixé à l’alinéa 4 pour la

suppression des mesures financées par le supplément sur les coûts de transport des réseaux à haute

tension paraît raisonnable (au vu de la baisse régulière des coûts pour le photovoltaïque), il n’en va

pas de même pour le délai de 2025, fixé à l’alinéa 3 pour le programme d’encouragement dans le

bâtiment. Au rythme actuel des assainissements, et vu la contribution notable de ce secteur pour

réduire les émissions de CO2, nous estimons qu’il sera prématuré de cesser le subventionnement en

2025.

Nous proposons soit de supprimer les délais fixés à l’alinéa 3 et l’alinéa 4 et se contenter de

demander la suppression ou, tout du moins, de fixer le délai de 2030 pour la fin de l’encouragement

du programme bâtiments financé par la taxe sur le CO2. Par ailleurs, on peut imaginer aussi que le

programme bâtiments continue à un niveau de financement plus modeste avec la poursuite des

subventions cantonales dès lors que le financement affecté par une partie de la taxe sur le CO2

cesserait.

3. Considérations sur les possibilités de mise en œuvre entre 2021 et 2030

En raison de leur contribution massive à l’augmentation des gaz à effet de serre, il faut soumettre à la

taxe les carburants déjà lors de l’entrée en vigueur de la taxe climatique. En tous les cas, il faut

exclure toute variante qui renoncerait à taxer les carburants. En effet, contrairement aux secteurs du

chauffage et industriel ou on constate que la diminution des gaz à effet de serre est bien amorcée,

celui des transports routiers est le seul où les émissions augmentent.

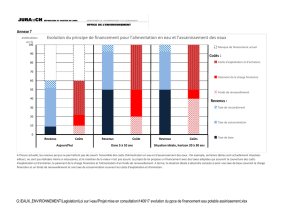

Nous approuvons les objectifs fixés de réduction de 50% des émissions de gaz à effet de serre (dont

30% en Suisse) d’ici 2030 par rapport à 1990 et de 10% de la consommation d’électricité d’ici 2030

4

par rapport à l’an 2000. Nous préconisons que ces objectifs soient atteints principalement par les

taxes d’incitation. C’est pourquoi nous nous prononçons, dans les exemples de mise en œuvre, pour

une variante similaire à la combinaison C4. Mais l’essence devrait être davantage taxée dès le départ

sinon l’effet incitatif sera quasi nul.

3.1 Utilisation du produit de la taxe

Nous sommes favorables à une redistribution à la population par tête car c’est la variante de

redistribution la moins défavorable pour les familles avec enfants et les revenus modestes. Nous

rejetons une redistribution via une réduction sur l’impôt fédéral direct car cela prétériterait les bas

revenus. Nous ne sommes pas non plus favorables à une redistribution via une baisse des cotisations

salariales ou sociales car cela désavantagerait les non actifs et cela n’aurait de toute manière qu’un

impact macro-économique très limité, en particulier sur l’emploi.

Pour la redistribution aux entreprises, nous sommes favorables à un recours au montant maximum du

gain assuré selon la LAA, qui est limité à 126'000 francs, au lieu de prendre en compte la masse

salariale soumise à l’AVS. Cela favorisera davantage les petites et moyennes entreprises que celles

qui versent des salaires moyens plus élevés, comme les services financiers. Il devrait en résulter un

effet favorable pour l’économie et l’emploi, même si cela reste marginal.

En vous remerciant de tenir dûment compte de notre avis, nous vous adressons, Mesdames les

Conseillères fédérales, Mesdames et Messieurs, nos salutations distinguées.

Martin Flügel Denis Torche

Président Responsable du dossier

Politique énergétique

PS : vous trouverez en annexe notre réponse au questionnaire de la consultation.

1

/

4

100%